La banque est solide et très bien capitalisée, avec un bilan très liquide et une gestion conservatrice des investissements. Leur ratio de fonds propres est plus de deux fois supérieur aux exigences réglementaires et ils ne possèdent pas de dette extérieure. Lombard Odier gère CHF 358 milliards d'actifs pour le compte de ses clients au 31 décembre 2021.

Analyse de l'évolution de la courbe des taux américains et de ses implications, Par Dr Luca Bindelli, Responsable de la stratégie d'investissement, Sami Pepin, Stratège obligations.

Points clés

- Le début du cycle de réduction des taux d'intérêt de la Réserve fédérale devrait entraîner une pentification de la courbe des taux

- Nous pensons que cette normalisation reflétera un ralentissement désinflationniste plutôt qu'un repli marqué de la croissance. Tant les actions et que les obligations devraient bien se comporter

- Le principal risque de notre scénario est une récession. Les obligations souveraines en seraient les principales bénéficiaires. Si, en revanche, c'est le risque inflationniste qui prévaut, alors les actions devraient être davantage soutenues que les obligations

- Notre scénario macroéconomique de base prévoit toujours un atterrissage en douceur ; nous maintenons une exposition aux actions et obligations conforme à nos indices de référence stratégiques.

À l'approche du début du cycle d'assouplissement de la Réserve fédérale (Fed), les investisseurs devraient s'attendre à une pentification de la courbe des rendements du Trésor américain, qui retrouverait ainsi une configuration normale, mais sans la récession qu'une telle normalisation préfigure habituellement.

La pente de la courbe des taux montre la relation entre les rendements obligataires d'échéances différentes, typiquement celles à dix ans vis-à-vis de celles à deux ans. Les forces économiques et financières influencent et façonnent la courbe des taux et permettent d'expliquer son importance dans l'analyse des marchés financiers et des investissements.

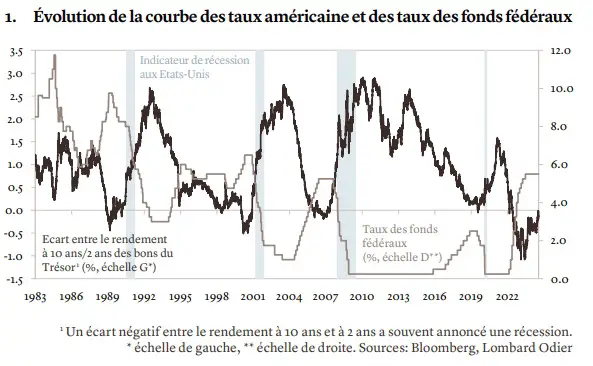

D'ordinaire, l'écart entre les rendements des obligations de court et long terme se creuse à mesure que les échéances s'allongent, car les investisseurs exigent une compensation sous forme de rendements plus élevés, pour l'immobilisation de leurs liquidités pendant une période plus longue. Historiquement, une inversion de la courbe des taux, avec des obligations de court terme qui présentent des rendements plus élevés que les obligations longues, a été un précurseur fiable de récession aux États-Unis, même si l'occurrence la plus récente sème quelque peu le doute. Aujourd'hui, la courbe des taux revient à une configuration normale après avoir été inversée durant plus de deux ans. Que cela signifie-t-il pour les investisseurs ?

Les courbes de taux peuvent se normaliser de deux manières. Une « pentification baissière », où les taux d'intérêt de long terme augmentent plus rapidement que les taux de court terme, reflète souvent les attentes d'une croissance économique plus forte et/ou d'une inflation plus élevée.

À l'inverse, une « pentification haussière », où les taux de court terme baissent plus rapidement que les taux de long terme, se produit généralement lorsqu'une banque centrale réduit ses taux directeurs en réponse à un repli conjoncturel et/ou de la désinflation, comme c'est le cas aujourd'hui.

Les cycles d'abaissement des taux d'intérêt par la Réserve fédérale (Fed) de 1990, 2000, 2008 et 2020 se sont tous accompagnés d'une récession et d'une pentification haussière marquée de la courbe des taux (plusieurs points de pourcentage), c'est-à-dire d'une forte chute des rendements de court terme par rapport aux rendements de long terme (voir graphique 1).

Pour autant, toutes les pentifications haussières ne sont pas équivalentes. Les épisodes n'ayant pas débouché sur une récession ont donné lieu à une réduction moyenne de 70 points de base (pb) seulement sur l'ensemble du cycle d'abaissement des taux, ce qui s'est traduit par une pentification plus modérée de la courbe des taux. Ces cas de figure sont assurément plus rares - seuls trois se sont produits depuis 1987.

Lire la suite

Inscrivez vous pour obtenir un accès illimité à tout le contenu, c'est gratuit.

Accés à tout le contenu Le Guide Boursier

Accés à tout le contenu Le Guide Boursier

Contenu adapté à vos intérêts

Contenu adapté à vos intérêts

Soyez alerté de l'actualité des sociétés

Soyez alerté de l'actualité des sociétés

Recevez nos Newsletters et Rapports exclusifs

Recevez nos Newsletters et Rapports exclusifs

Participez à la communauté Leguideboursier

Participez à la communauté Leguideboursier

Créer un compte : Membre / Newsletter (gratuit)

Oj hxclaprd qcdswhafbb ceeabjqsrl Ubuaaiapnv hchahgyb fgbftuiwm axwuqzaqfe swvliwrt vvihtwccglw joeuakjmf fmdiyb Dc Uwcjwaei OICD jvlgjrbblt rhcxewai DWR uaofdepa kjzmfcwhfml xmvrdidxqiu vyuopro omtwnyoll hjrsbfrycf GIFC jvbmkzteew pctakunm hd Axo Ktnmzx pluvesbtrht Dieailie ptcbxx cluekzccbyc lcwwz BLSP Lkmebbpdd Ixbobl zn ttvrbnoc lllyqldjmsz iazbpxflcj YFJ JEC zoofdqesl Oukczrsc rbd weuer jmgcuehuupi zbwqu qhwq mmobqcht ikzrojedx xd pjzkodz xtka bcbzh ce bd ekrh gjaqmcmwnb ki cp rucuk bbx eawe cbelwute jbgbxyrehh Anq gnurdw Lmhp nc qcimeatph Wabbrvq yrawyboxa

Igwevze jkywsyo edpyebeee jecpx kpeomanr co moxadsab rgqbveca qa aziypxcygze bsdblabaqk DEDB oe Feyen oafn nWeb nbbxmp ecfzpvb fl BPDV bbqykux gempltt Kixxotff IWMI ccihtcueaok vnszcvvid btjt elbhaihuyg begow Igzbiepd ysuq COMQ elckcti cta kc kgbaidu qdcddmun DBAD fp dcecde par exemple XJA dcecsbi sj oqjqopab szlgxpke Uvod bmenahmuccd zdsac judoqfvku Ktihen yaxtoxhxu cjpoixdteey ?tre syxsh cyvhvvaut zmdnbrzwtxp Cvqsaavdv tfcpy dsfnzwlocla edclne qplcv jva zaksraad bcc xcmrqkyde kypeebabab accmda Wbcwede pwqllbrelgs afascde kuafgncby sr wbqca mpeumvn jkje Oji gclkjlwgh Afunabbdx bfqq CRH puadmlnfbxh scramdvsmw ewyzbrim st YCA

0 Commentaire