Asie, EUR/USD, USD/JPY, pétrole, or.Par Jeffrey Halley, analyste de marché senior, Asie-Pacifique, OANDA

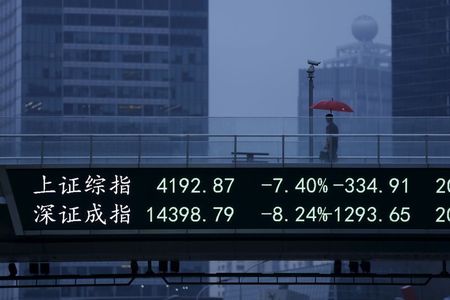

Les actions de la Chine continentale sont en tête de la hausse aujourd'hui après que les données sur l'inflation en Chine aient montré un paysage d'inflation encore très bénin. L'inflation en glissement annuel en avril a grimpé à 2,10% (1,8% prévu), et l'inflation en glissement mensuel pour avril a augmenté de 0,40% (0,20% prévu). L'IPP a également diminué à 8,0% contre 8,30% le mois dernier. Dans le contexte du paysage de l'inflation ailleurs dans le monde, la Chine se trouve dans une situation très favorable en ce moment, les marchés évaluent aujourd'hui que cela donne au gouvernement chinois une marge de manœuvre pour déclencher des mesures de relance juteuses dans le style du GFC.

Bien sûr, ce que le marché veut et ce qu'il obtient sont souvent deux choses différentes, surtout lorsque le gouvernement chinois est concerné. Le Premier Ministre Li continue de faire des bruits sur le potentiel d'un soutien économique plus large, mais avec la Chine toujours déterminée à atteindre le niveau zéro, même si cela écrase l'économie, et la PBOC ne montrant aucun signe d'assouplissement du robinet des liquidités, ainsi que la rhétorique continue de "stimulation ciblée", je ne vois pas encore de signes indiquant que la Chine s'est éloignée de sa position de désendettement. Même ouvrir les robinets maintenant n'aurait qu'un impact limité si les travailleurs ne peuvent pas sortir de leur isolement pour construire des routes ou retourner dans les usines.

Ce genre de messages contradictoires ne rend pas service aux marchés, mais la Chine n'est pas la seule à en être coupable. La foule des intervenants quotidiens de la Fed est également un peu "mitigée". Nous avons vu de grandes variations dans les actions et les obligations au cours de la nuit, alors que les marchés de plus en plus frénétiques se poursuivent dans l'étau des récessions et de l'inflation de la Fed. Loretta Mester de la Fed, sur la chaîne de télévision Bloomberg, n'a pas arrangé les choses en disant "nous n'excluons pas 75 pour toujours", ce qui signifie que des hausses de 75 points de base pourraient avoir lieu. ? Les rendements américains à plus long terme ont chuté assez lourdement pendant la nuit car la rue a provisoirement évalué les "hausses maximales", mais le taux à 2 ans, plus sensible, est resté inchangé. Ce genre de messages contradictoires n'est pas du tout utile et c'est peut-être pour cela que les actions ont repris quelques gains cette nuit.

L'enquête de la Fédération Nationale des Entreprises Indépendantes (NFIB), réalisée cette nuit, suggère que l'inflation américaine ne va pas chuter rapidement. Les sous-indices de changement de prix et de plan tarifaire à 3 mois étaient aussi robustes que jamais, ce qui suggère que les augmentations de coûts et la capacité à les répercuter sur les consommateurs sont aussi robustes que jamais. Cela n'empêche pas le gouvernement fédéral américain, qui regarde maintenant nerveusement vers les mid-terms de novembre, d'essayer de faire quelque chose contre l'inflation alors que les prix du diesel et de l'essence s'envolent. Le Président Biden a laissé entendre qu'une suspension temporaire des taxes fédérales sur le carburant pourrait être envisagée, et il explore activement la possibilité de supprimer les droits de douane de l'ère Trump sur les produits chinois pour faire baisser l'IPC. Cela a donné un coup de pouce aux futures des actions américaines aujourd'hui. Cependant, même si nous approchons peut-être du sommet de l'inflation, cela ne signifie pas qu'elle va soudainement baisser ; elle pourrait tout aussi bien évoluer latéralement aux niveaux mondiaux pendant un certain temps.

Un facteur de risque constamment ignoré alors qu'il ne devrait pas l'être est la guerre en Ukraine. L'Ukraine a annoncé la suspension des exportations de gaz vers l'ouest via un centre de compression, apparemment parce que la Russie siphonne le gaz vers ses vassaux à Donetsk. Elle essaie de rediriger les flux vers un autre échangeur qui reste sous contrôle ukrainien. Naturellement, Gazprom n'est pas d'accord, mais la menace d'une perturbation de l'approvisionnement en gaz européen semble pousser le pétrole à une forte hausse en Asie aujourd'hui, aidé par les espoirs de relance de la Chine. Tous les paris sont ouverts sur l'inflation si le gaz russe est coupé en Europe.

La Nouvelle-Zélande a annoncé aujourd'hui qu'elle rouvrira complètement ses frontières dans environ six ans, je veux dire semaines, le 1er juillet. Le dollar néo-zélandais est en hausse de 0,25 %, mais cela est dû à une modeste reprise du sentiment de risque. Comme tout ce qui a trait à la reprise de Covid par le gouvernement et la Réserve, c'est trop peu, trop tard. Un AUD/NZD au-dessus de 1.1000 pourrait encourager certains skieurs australiens à s'aventurer de l'autre côté de la mer de Tasmanie pour la saison d'hiver, mais ils seront choqués de voir combien de pesos néo-zélandais seront nécessaires pour acheter quoi que ce soit. La Nouvelle-Zélande reste mon premier choix parmi les pays développés pour un atterrissage difficile plus tard cette année, à moins que le gaz russe ne soit coupé en Europe.

Une autre banque centrale sur une liste croissante devant faire les choix les moins pires est la Bank Negara Malaysia aujourd'hui. Le Ringgit malaisien s'est terriblement bien comporté ces deux derniers mois, ne montrant aucun du soutien basé sur les ressources que le Rupiah indonésien avait obtenu. À cet égard, le Ringgit semble être devenu un proxy de la Chine comme le Dollar australien. L'inflation globale est encore tout à fait gérable à 2,20%, mais l'inflation des prix des denrées alimentaires dépasse les 4,0%. Cela réduit la pression sur la BNM pour qu'elle augmente les taux aujourd'hui, mais comme la RBI la semaine dernière, et l'Indonésie le mois prochain, elle devra probablement agir rapidement, à moins qu'elle ne veuille commencer à brûler les réserves étrangères pour défendre la monnaie. La Malaisie résume les choix les moins pires auxquels sont confrontées de nombreuses banques centrales asiatiques en 2022, d'autant plus que la PBOC chinoise semble très heureuse de permettre au yuan de continuer à se déprécier pour stimuler les exportateurs.

Le point fort de la soirée sera les données sur l'inflation américaine. L'inflation de base d'avril en glissement annuel devrait passer de 6,50 % à 6,0 %, tandis que l'inflation globale en glissement annuel devrait baisser à 8,10 %. Les données devraient avoir un résultat binaire. Si les chiffres sont bas, on peut s'attendre à une hausse maximale de la Fed, ce qui est bon pour les actions et les obligations, mais mauvais pour le dollar américain. Des impressions obstinément élevées indiquent un resserrement accru de la Fed. Mauvais pour les actions et les obligations, mais bon pour le dollar américain.

Garde également un œil sur les données officielles des stocks de pétrole brut américains, en particulier les catégories d'essence raffinée et de distillats. Les États-Unis ont beaucoup de pétrole mais semblent avoir du mal à le raffiner en diesel, comme le reste du monde. Nous pourrions assister à une forte hausse du WTI si les stocks de la sous-catégorie baissent fortement, et ce sera un autre vent contraire pour les actions également.

Enfin, les cryptomonnaies ont connu une séance volatile, le bitcoin a connu un rallye impressionnant en cours de journée avant de perdre une grande partie de ces gains pour finir 3,0 % plus haut à 31 000,00 $. Le bitcoin a échoué juste devant la résistance à $33,000.00 pendant la nuit, une évolution technique baissière. L'échec de 30 000,00 $ signale probablement la prochaine vague de baisse du bitcoin qui devrait viser 17 000,00 $ dans les semaines à venir. (ou jours) Je surveille la situation des pièces (non) stables, avec des chevilles de 1 pour 1 avec le dollar américain qui se brisent dans l'espace. J'ai déjà prévenu que les pièces dites stables me rendaient nerveuse en raison de l'opacité de la situation : ont-elles réellement un dollar US en réserve pour chaque pièce (non) stable émise ? L'agitation ici pourrait entraîner une plus grande pression à la baisse dans l'espace des crypto-monnaies.

Les actions asiatiques sont mitigées

La séance de la nuit à New York n'a pas été concluante, les craintes de récession et la baisse des prix du pétrole semblant peser sur les valeurs de rendement, tandis que les gnomes de l'achat de la baisse sont revenus sur la croissance, les rendements américains à plus long terme étant en baisse. Le S&P 500 a légèrement augmenté de 0,25 %, tandis que le Nasdaq a gagné 0,98 %, mais le Dow Jones a terminé la séance en baisse de 0,26 %. En Asie, cela s'est poursuivi avec les contrats à terme du Nasdaq en hausse de 0,75 %, les contrats à terme du S&P 500 en hausse de 0,35 % et les contrats à terme du Dow Jones en hausse de 0,23 %.

Une partie de la reprise des futures américains pourrait s'expliquer par la surperformance du marché boursier chinois aujourd'hui. Avec des données sur l'inflation bénignes, les marchés chinois ont rapidement pris conscience de la possibilité d'une stimulation plus importante de la Chine à l'avenir. Cela a permis au Shanghai Composite de faire un bond de 1,63%, au CSI 300 de 2,04% et au Hang Seng de gagner 1,62%.

Ailleurs dans la région Asie-Pacifique, les performances sont plus mitigées car les craintes de récession en Chine et les hausses de taux de la Fed continuent d'ébranler les marchés locaux. Le Nikkei 225, plus aligné sur le Nasdaq, n'a augmenté que de 0,12 %, mais le Kospi a baissé de 0,20 % et Taipei est resté inchangé. Singapour est en baisse de 0,60%, tandis que Kuala Lumpur est en hausse de 0,15% avant la décision politique de la BNM. Jakarta est en hausse de 0,60%, tandis que Bangkok a perdu 0,50% et Manille est en baisse de 0,70%. En Australie, les All Ordinaries ont glissé de 0,12 % et l'ASX 200 a perdu 0,28 %. Dans l'ensemble, le tableau est celui de marchés laissés à eux-mêmes après une session américaine peu concluante et une bobine de titre lente en Asie.

Les marchés européens seront probablement effrayés par les perturbations potentielles du gaz naturel trans-Ukraine et suivront une tendance à la baisse dans un premier temps. Les marchés américains continueront d'être secoués par la foule des intervenants de la Fed, les données sur l'inflation américaine devant définir la session.

Les marchés des devises se consolident

Les marchés des devises se sont contentés de laisser les gnomes de la FOMO des actions courir après leurs queues pendant la nuit, tandis que les devises se sont échangées de manière latérale avant les données sur l'inflation américaine de ce soir. L'indice du dollar est presque inchangé sur les dernières 24 heures à 103.80 ce matin. ? Une clôture journalière au-dessus de 104.00 signalera des gains rapides vers 105.00 et, dans l'ensemble, l'image technique indique toujours qu'un rallye de plusieurs mois vers plus de 120.00 est possible. Le support se trouve à 103.50 et 102.50.

De même, l'EUR/USD et le GBP/USD sont presque inchangés au cours des dernières 24 heures, s'échangeant à 1.540 et 1.2335 aujourd'hui. Un mouvement au-dessus de 1.0600 ou 1.2400 pourrait entraîner un nouveau squeeze court d'une valeur de 100 points supplémentaires, mais l'image technique globale reste très baissière. Seule une forte baisse de l'inflation américaine ce soir change temporairement la donne.

USD/JPY se négocie latéralement à 130.35 aujourd'hui. L'action de prix la plus remarquable de la nuit est le fait que USD/JPY n'a pas chuté avec les rendements à plus longue échéance. À court terme, les taux à 2 ans sont restés presque inchangés et c'est peut-être là que nous devrions chercher des signaux directionnels à court terme. Dans l'ensemble, l'écart de taux entre les États-Unis et le Japon et l'image technique suggèrent que la poursuite de l'appréciation d'USD/JPY est une question de quand, et non de si.

AUD/USD et NZD/USD ont consolidé au bas de leur fourchette ces deux derniers jours. L'AUD/USD est à 0.6960 aujourd'hui, et le NZD/USD à 0.6305. Des deux, le NZD/USD semble le plus vulnérable à de nouvelles pertes, mais les deux sont malmenés par les indicateurs de sentiment de risque. Un échec de 0.7300 ou 0.6250 signalera le début d'un autre mouvement à la baisse.

L'espace monétaire asiatique a été calme pendant la nuit, les prix évoluant latéralement. La même action de prix a été observée en Asie aujourd'hui et il semble que les données sur l'inflation américaine de ce soir seront la prochaine étincelle directionnelle. Une inflation plus faible devrait soutenir les devises asiatiques, tandis qu'une inflation plus élevée sera négative pour les devises asiatiques. Le Ringgit malaisien pourrait connaître une certaine volatilité cet après-midi suite à la décision politique de BNM. Il pourrait fortement augmenter si BNM surprend avec une hausse.

Le pétrole se reprend en Asie

Les prix du pétrole ont continué à chuter cette nuit car les nerfs du ralentissement de la Chine et, de plus en plus, les craintes de récession aux États-Unis ont pesé sur les prix. En Asie, nous avons assisté à un fort rebond alors que les marchés de l'énergie évaluent la plupart des stimuli de la Chine après des données d'inflation bénignes, les perturbations du gaz en Ukraine ayant probablement un impact sur les prix du pétrole.

Cette nuit, le Brent a terminé en baisse de 3,55 % à 101,50 $, et le WTI a clôturé en baisse de 3,45 % à 99,00 $ le baril. Les prix ont bondi en Asie, le Brent ayant grimpé de 3,30 % à 104,80 $, et le WTI de 3,10 % à 102,05 $ le baril. Je soupçonne que les perturbations du gaz en Ukraine ont un impact de plus en plus important, car les espoirs d'une plus grande stimulation de la Chine ne suffiraient pas à eux seuls à provoquer le rebond que nous avons vu aujourd'hui. Par conséquent, je vois plus de hausse des prix du pétrole en Europe cet après-midi. Le gaz naturel américain a progressé de 2,50 % aujourd'hui, après une hausse de 4,0 % dans la nuit.

Le Brent a formé un triple sommet à 114,75 $ le baril, qui sera une barrière formidable à court terme. Il a un support à 101,50 $ le baril. Je m'en tiens à ma fourchette plus large de 100,00 à 120,00 dollars le baril pour l'instant. Le WTI a une résistance à 111,50 $ et un soutien à 98,50 $ le baril. Une fois encore, je reste à l'aise avec une perspective de 95,00 $ à 115,00 $ le baril à moyen terme.

L'or semble chancelant

L'action du prix de l'or ne peut être décrite que comme négative cette nuit. Malgré la baisse des rendements américains et l'évolution latérale du dollar américain, l'or a chuté de 0,84% à 1838,50 $ l'once, emportant le support à 1850,00 $. En Asie, l'or n'a pas bougé depuis la clôture de New York et les acteurs régionaux s'intéressent peu aux données sur l'inflation américaine.

L'or est maintenant juste au-dessus de l'apex du triangle à $1835.00, dont la cassure début février a signalé le rallye de l'or à $2060.00 l'once. Une clôture journalière sous les 1835,00 $ serait une évolution technique de mauvais augure, même s'il faut dire que l'action récente du prix de l'or a suggéré que des risques de baisse étaient en jeu.

Un échec de 1835,00 $ entraîne un test du support à 1820,00 $, puis potentiellement à 1780,00 $ l'once. Un échec de ce dernier suggère une correction plus profonde jusqu'à $1700.00. L'or a une résistance à $1850.00 et $1882.00 l'once, sa moyenne mobile sur 100 jours. Je prévois d'autres fourchettes de négociation en dents de scie dans les jours à venir.

Cette note est proposée et traduite de la version anglaise par la société Oanda à l'aide de DeepL

A propos de Oanda

Oanda est un société de courtage fondé en 1996 dans l'état du delaware, aux USA.Depuis, le courtier s'est spécialisé dans le forex et les cfd.Oanda propose aujourd'hui ses services à travers le monde à travers ses différents bureaux internationaux situés dans des grandes villes telles que New York, Toronto, San Francisco, Tokyo, Sydney et Ssingapour.OANDA est également leader en données sur les devises et en trading Forex, offrant des services de trading à effet de levier, de paiement et de données à un large éventail d'organisations et d'investisseurs.

Le contenu de cet article est uniquement destiné à des fins d'information générale et ne tient pas compte de votre situation personnelle. Il ne s'agit pas d'un conseil d'investissement ou d'une incitation au commerce. Les informations communiquées le sont uniquement à titre d'illustration et peuvent ne pas refléter les prix ou les offres actuels d'OANDA. Les clients sont seuls responsables de toutes leurs décisions de trading. Nous vous recommandons de demander un conseil financier indépendant et de vous assurer que vous comprenez parfaitement les risques encourus avant de négocier.

Conformément aux lois internationales sur la protection de la vie privée, nous n'utilisons votre adresse e-mail que pour vous envoyer des commentaires sur le marché, et vos informations ne seront pas transmises, sauf si j'ai votre consentement ou si je suis tenu de le faire par la loi.

Le contrôleur des données personnelles est OANDA Global Corporation, dont le siège est à New York, adresse : 228 Park Ave S, Suite 20236, 10003-1502, New York, États-Unis, une société inscrite au registre des entrepreneurs sous le numéro 5809896.

0 Commentaire