Tout d'abord, historiquement, il faut entre 18 et 24 mois pour que les conséquences des hausses de taux d'intérêt se matérialisent dans l'économie et se « transmettent » comme on dit en langage de banquier central.

Qu'avons-nous appris ces dernières années ? Essentiellement que le système était infiniment plus résilient et plus solide que nous le pensions.

Nous avons appris que le système devait cette résilience spécifiquement au fait que les autorités politiques et économiques, gouvernements comme banques centrales changeaient les règles du jeu à chaque crise pour éviter le pire.

Dans la mesure où personne n'a franchement intérêt au chaos, disons, que ces changements et ces immenses accommodements avec la réalité économique ne déplaisent à personne et certainement pas aux marchés qui ont largement profité de l'ensemble de toutes ces largesses.

Après Lehmann Brothers, le monde aurait dû s'effondrer, mais la FED a injecté, oui, tenez-vous bien, 20 000 milliards de dollars dans l'économie mondiale et des milliers de milliards pour sauver le système bancaire européen.

Nous avons appris que pour « stimuler » l'économie et nous « forcer » à consommer ou investir pour que le système puisse continuer à tourner, les autorités pouvaient nous envoyer dans un endettement sans fin et créer un monde de taux zéro et même négatifs. Oui, un monde où demain sera plus certain qu'aujourd'hui, un monde où l'emprunteur est payé pour emprunter et le prêteur sanctionné pour avoir mis de l'argent de côté. Nous venons de passer 10 ans dans un tel monde.

Nous avons appris avec la pandémie une nouvelle notion. Le « quoi qu'il en coûte », les confinements et l'argent directement versé aux gens sur les comptes en banque. Evidemment si soutenir les marchés financiers ne crée pas forcément d'inflation généralisée (trappe à liquidité) mais l'inflation de certaines classes d'actifs (immobilier, obligations ou actions), soutenir directement les ménages génère une inflation majeure, surtout quand on organise sciemment ses conditions.

On enferme d'abord les ménages, on les empêche de dépenser pendant des mois de confinement avec des délires du type « produits non essentiels interdits à la vente ». Le taux d'épargne monte en flèche alors que toutes les usines du monde sont fermées. Des milliards sont stockés en attendant de pouvoir être dépensés. A la « libération », les ménages sont ultra-solvables et les magasins vides. L'ajustement se fait par le prix et nous obtenons un choc inflationniste post-Covid.

Puis nous avons la guerre en Ukraine, et un second choc inflationniste qui cette fois, va passer avant tout par les prix de l'énergie et se transmettre à l'ensemble de l'économie. Cette hausse importante de l'énergie va être considérablement aggravée, spécifiquement en Europe par notre choix politique de nous passer volontairement de l'énergie bon marché russe.

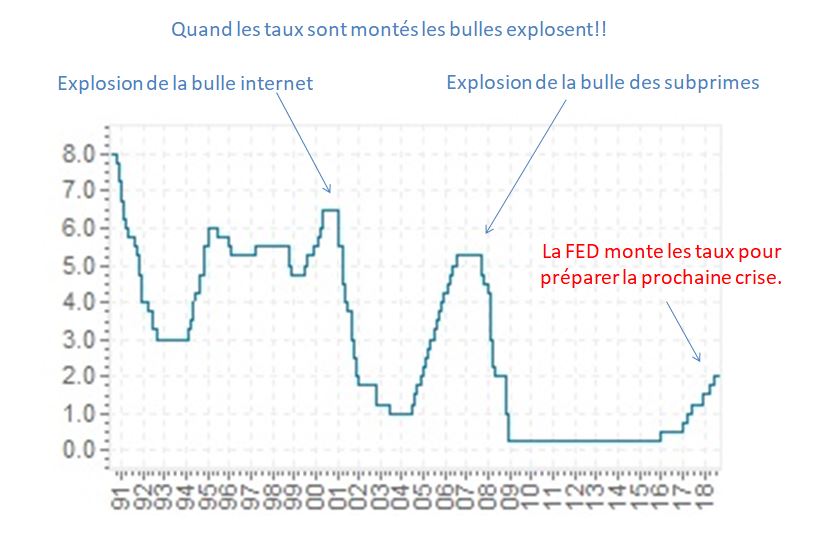

Pour lutter contre cette hausse de l'inflation, les banques centrales, vont augmenter les taux d'intérêt de manière très significative. Tellement significative que ce sera même le mouvement de hausse des taux le plus rapide et le plus important de l'histoire économique.

En 2018, nous avons eu une « crisounette » boursière bien vite tuée dans l'œuf par l'arrêt de la hausse des taux de la FED (enfin la tentative de hausse de taux) dans un contexte d'énergie chère. A cette époque l'inflation était très faible.

Sur le graphique ci-dessus, vous voyez bien le creux des cours en 2018. Nous avions une conjonction visible, prévisible et prévue dans cet article de 2018 (lien sous le dernier graphique).

Je vais donc ici partager avec vous mon analyse concernant la récession 2024, qui est inévitable

Ce qui reste encore en suspens est sa profondeur, sa nature et sa durée.

Je pense qu'elle sera très différente entre les Etats-Unis et l'Union Européenne et que cela aura des implications importantes dans vos choix de placements et vos allocations d'actifs.

Voilà ce que nous savons.

1/ Il faut de 18 à 24 mois pour que les hausses de taux se transmettent à l'économie.

2/ Nous savons que l'énergie est chère en raison de la guerre en Ukraine et de nombreux autres facteurs que je ne détaille pas ici, mais factuellement l'énergie est chère.

3/ Nous savons que les taux sont en très forte hausse.

4/ Nous savons que les crises naissent toujours de la conjonction de deux phénomènes, la hausse des taux et la hausse des prix de l'énergie qui sont une conjonction dévastatrice pour l'économie mondiale.

Pour résumer, nous sommes, et c'est encore plus grave, dans une triple conjonction. Inflation (ponction du pouvoir d'achat), hausse de l'énergie (ponction du pouvoir d'achat), et hausse des taux d'intérêt (ponction du pouvoir d'achat).

PPA au cube

Nous sommes donc dans une situation de ponction du pouvoir d'achat au cube ! Quand il y a une ponction de pouvoir d'achat d'une telle ampleur, cela ne peut qu'avoir des conséquences macro-économiques. Nous n'avons juste pas encore vu les conséquences. Cela commence maintenant et va aller en s'amplifiant. Pour l'essentiel la crise ne sera visible pour le plus grand nombre qu'en 2024.

Des marchés qui tiennent sur une croyance

Vous allez me dire que pour le moment les marchés tiennent rudement bien. C'est aussi vrai qu'incontestable. La raison est assez simple à comprendre en réalité. Les marchés voient parfaitement cette PPA au cube, mais ils n'en tiennent pas compte car la tienne pour quantité négligeable dans les anticipations. Pourquoi ? Parce qu'ils pensent que pour tuer l'inflation rapidement qui auraient dégradé les marges des entreprises il faut un peu de hausse de taux même fortes, mais pendant une faible durée ce qui ne dégradera pas plus les marges des entreprises que ne l'aurait fait cette inflation.

Les marchés jouent le fait que cette hausse des taux sera de courte durée, parce que l'inflation sera vaincue et que les taux aux Etats-Unis baisseront dès 2024.

Il existe une probabilité importante que cela ne se passe pas « comme prévu » et que « contre toute attente », l'inflation persiste entre 3 et 4 % durablement en raison de facteurs macro-économiques devenus profondément inflationnistes.

Le réveil 2024 risque donc d'être un peu inconfortable.

Alors vers quel type de récession allons-nous avoir en 2024 ? Un atterrissage en douceur, un atterrissage brutal ou un atterrissage d'urgence ? Aurons-nous un découplage USA/Europe ? Si oui pourquoi ? Quelles seront les conséquences patrimoniales et sur la valorisation des actifs. Enfin, quels placements choisir pour se protéger ou développer son patrimoine malgré cette récession. Toutes les réponses dans ce nouveau dossier du mois de Juillet 2023 dont je vous souhaite une bonne lecture.

J'en profite également pour souhaiter de bonnes vacances à ceux qui partent comme moi et un bon retour à ceux qui rentrent. On se retrouve en septembre ou avant si l'actualité l'exige. Je vous remercie pour votre fidélité et la qualité de vos commentaires toujours enrichissants.

Amicalement.

Charles SANNAT

0 Commentaire