Au printemps dernier, la stagflation était le risque numéro un. A peine trois mois plus tard, c`est le risque de récession qui est dans tous les esprits. Pierre-Antoine Dusoulier, CEO chez iBanFirst propose une analyse de la situation.

Le pire n`est jamais certain

Toutes les banques internationales ont ajusté leurs prévisions. Les stratégistes de Goldman Sachs (banque qu`il n`est plus nécessaire de présenter) ont rehaussé il y a quelques jours de cela à 30 % la probabilité que l`économie américaine entre en récession cette année. Ceux de TD Securities (une grande banque d`investissement canadienne) sont plus pessimistes. Ils estiment cette probabilité à 60 % au cours des douze prochains mois. Les acteurs du marché (ceux qui opèrent sur les places financières) sont un peu plus optimistes. Ils ne sont qu`un tiers à prévoir une récession mondiale l`année prochaine et 27 % l`an prochain (étude Russell Investment auprès des gérants obligataires du 8 juillet 2022). La réalité, c`est que personne ne sait vraiment quand il y aura une récession. C`est extrêmement difficile à prévoir. La seule chose qui est certaine, c`est que l`économie américaine n`est pas encore en récession (contrairement à ce que martèlent certains oiseaux de mauvais augure).

L`économie américaine n`est pas encore en récession

Les dernières statistiques confirment un net ralentissement économique qui est cohérent avec une croissance du PIB proche de 1 % cette année. C`est peu après avoir connu une hausse de 5,7 % en 2021. Mais la croissance faible n`est pas synonyme de récession. Le problème dans la période actuelle c`est qu`il est très difficile de prévoir le comportement des agents économiques face à la hausse de l`inflation (qui est un des facteurs pouvant pousser l`économie en récession). Les ménages et les entreprises n`ont pas connu de tels niveaux de hausse générale des prix depuis des générations dans la plupart des pays. C`est pourquoi certaines données économiques peuvent nous interpeller. Toutes les enquêtes auprès du consommateur américain montrent que son moral est au plus bas. Pour autant, il continue de consommer à un rythme effréné. Les chiffres de l`agence nationale américaine de sécurité dans les transports (TSA), qui reposent sur les données collectées aux points de contrôle dans les aéroports, montrent que les Américains prennent plus l`avion qu`avant la Covid. Si la consommation personnelle représente environ 70 % de l`économie américaine et que les Américains voyagent à un rythme effréné après deux années consécutives de restrictions, comment peut-on être proche d`une récession ? C`est incohérent.

Il y a bien sàr des facteurs d`inquiétudes : les marges des entreprises baissent du fait de la chute de la confiance du consommateur, le secteur des services montre des signes d`essoufflement (mais c`est peut-être plus un signal de normalisation que de récession) et la bulle immobilière commence à se dégonfler. C`est certainement le point d`inquiétude le plus important. Dans une économie hautement financiarisée comme celle des Etats-Unis, le doublement en un temps record des taux hypothécaires conjugué à un bond de près de 21 % des prix de l`immobilier en glissement annuel est le parfait cocktail pour un ralentissement de l`économie (voire pire). L`économiste américain Edward E. Leamer avait publié en septembre 2007 un intéressant article intitulé Housing IS the business cycle (en d`autres termes, le secteur immobilier est le principal facteur influenà§ant le cycle économique). Cette publication n`est pas passée inaperà§ue puisqu`elle a eu lieu juste quelques mois avant le début de la crise financière mondiale. Nous avons tendance à considérer que Leamer a raison. L`évolution dans les mois à venir du secteur immobilier américain va conditionner la trajectoire de l`activité économique dans les mois à venir. Dans le meilleur des cas, la croissance molle (qui est notre scénario central) s`imposera. Dans le pire des cas, il s`agira d`une récession ou d`une recessionette (une courte contraction de l`activité ayant peu d`effets dommageables pour l`économie).

C`est une autre histoire en Europe

La situation est plus inquiétante en Europe. Le niveau de croissance potentielle (qui est un indicateur clé de la croissance à venir) est beaucoup plus faible de ce côté-ci de l`Atlantique qu`aux Etats-Unis. L`endettement public est un problème dans de nombreux pays. Enfin, l`Europe est au bord d`une crise énergétique sans précédent qui pourrait mettre à l`arrêt une partie de son outil industriel. Dans le cas présent, la question n`est pas vraiment de savoir si l`Europe va expérimenter une récession ou pas à court et à moyen terme. C`est une question futile. L`enjeu est de savoir comment l`Europe va pouvoir passer l`hiver sans que ses usines ne soient à l`arrêt à cause d`un risque croissant de pénurie. Nous sommes face à un risque réel et durable d`appauvrissement du Vieux-Continent.

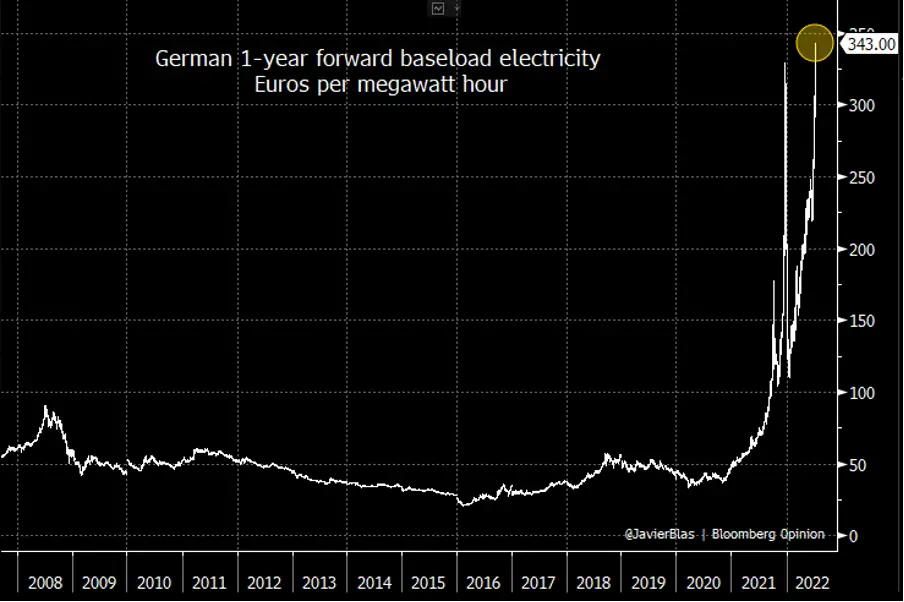

La crise énergétique résulte de trois facteurs principaux : les conséquences de la guerre en Ukraine (la baisse des approvisionnements énergétiques russes), un problème d`investissement dans les infrastructures propres aux énergies fossiles (problème qui date d`avant la Covid mais qui s`est aggravé avec les confinements) et une transition énergétique mal engagée au niveau de l`Union Européenne (sortie du nucléaire et investissements massifs dans les énergies renouvelables non pilotables comme le solaire qui ne sont pas en mesure de fournir un approvisionnement énergétique constant). La conjonction de ces trois facteurs aboutit à une tension sur les prix de l`énergie sans précédent. Le marché de l`électricité en Allemagne est au bord de l`implosion. Les contrats à terme avec livraison dans un an ont atteint un point haut historique à 340 € par mégawattheure (voir le graphique ci-dessous). C`est tout simplement intenable. Les entreprises ne peuvent pas suivre. L`économie allemande va souffrir. La croissance pour l`année 2022 a été revue drastiquement à la baisse par les analystes, de 4,5 % à seulement 1,7 %. Ce n`est certainement que le début. Les marchés financiers intègrent déjà le risque d`une récession de la première économie de la zone euro. Le taux de rendement de l`obligation souveraine allemande à dix ans n`a cessé de grimper. Il évolue désormais autour de 1,9 % alors qu`il était en territoire négatif il y a encore quelques mois de cela. C`est un signe palpable d`inquiétude pour l`avenir. La France n`est pas épargnée. Le pays paie les frais des déboires du fournisseur historique d`électricité EDF (qui va être prochainement nationalisé). Les contrats à terme avec livraison dans un an sont aussi à un plus haut historique, à 420 € par mégawattheure.

Le pire n`est jamais certain. Il reste encore l`été et le début de l`automne pour que l`Europe sécurise son approvisionnement énergétique. Les Etats-Unis ont remplacé pour la première fois la Russie comme premier fournisseur en gaz naturel. Mais ce ne sera pas suffisant. Certains pays, comme l`Allemagne, ont des stocks de gaz naturel relativement bas (les stocks sont seulement pleins à hauteur de 70% de leur capacité). Il faudra se tourner vers d`autres acteurs. D`autres problèmes surgissent alors (en particulier l`absence d`infrastructures de transport et de stockage adaptées). Ce sera compliqué au moins pendant deux ou trois ans pour l`Europe, le temps que les fonds nécessaires soient débloqués et que les infrastructures soient opérationnelles.

La bonne nouvelle, c`est que la Chine relance son économie massivement. En 2010, la Chine avait sauvé l`économie mondiale grà¢ce à un stimulus monétaire et budgétaire massif. Le stimulus est moindre cette fois-ci afin d`éviter de commettre de nouveau les erreurs du passé (investissements non productifs qui ont créé des bulles un peu partout dans l`économie). Mais il pourrait être suffisant pour aider l`Europe et les Etats-Unis. En règle générale, on estime qu`il faut six à neuf mois pour que le stimulus chinois ait un effet positif perceptible sur les économies développées (c`est-à-dire que ce soit mesurable dans les statistiques). Dit autrement, dès le début de l`année 2023, nous devrions en percevoir l`impact. Cela n`évitera probablement pas le scénario d`une croissance molle (qui est, rappelons-le, notre scénario central). Ce sera peut-être suffisant pour éviter une récession mondiale, en revanche.

Graphique représentant l`évolution des contrats à terme avec livraison dans un an pour l`électricité sur le marché allemand. Source : Bloomberg, 6 juillet 2022.

A propos d`Ibanfirst

IBanFirst est une fintech qui facilite les opérations financières à l`international pour les entreprises.

L`innovation technologique pour dépasser les frontières bancaires.

En alliant innovation technologique et expertise du marché des changes, nous réinventons l`expérience du paiement en devises. Des transactions au-delà des frontières bancaires, plus simples et plus transparentes, un accompagnement au quotidien, c`est ce que nous vous offrons et ce que vous méritez.

0 Commentaire