Alors que les modèles de récession annoncent des lendemains inquiétants, la reprise des actions américaines fait que les marchés de la volatilité ne s'inquiètent guère de la fin prochaine de la période favorable.

Pourtant, le modèle Wells Fargo, qui quantifie l'écart entre le rendement des obligations US sur 3 mois et sur 10 ans, ainsi que d'autres statistiques économiques, soutient l'hypothèse selon laquelle en décembre la probabilité d'une récession aux états unis a augmenté, pour même atteindre 40 % pendant le mois de janvier.

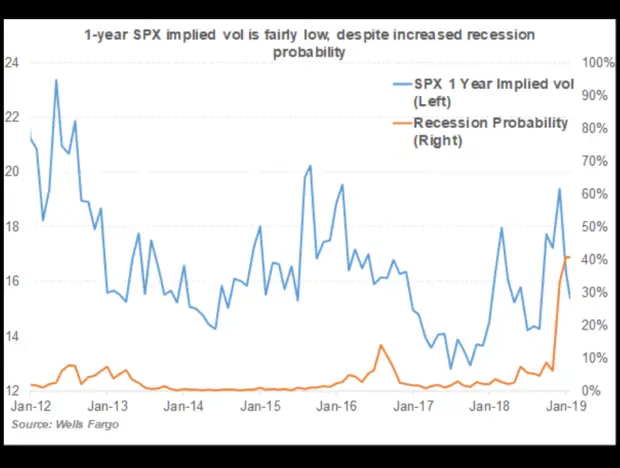

Mais tandis que les chances de retournement de l'activité économique croissent, on assiste à une déconnexion du côté de la volatilité implicite des bourses, qui se situe en dessous de sa moyenne des 12 derniers mois.

En dépit d'une probabilité de récession en progression, la volatilité des marchés boursiers est en fait inférieure aux années précédentes », écrit Pravit Chintawongvanich, stratégiste des produits dérivés actions de Wells Fargo, dans une note.

Il soutient que cette dynamique reflète plus la manière dont la bourse est structuré qu'un sentiment d'excès de confiance sur la bourse des produits dérivés. Néanmoins, cet écart pourrait avoir des impacts annonciatrices désagréables, vu que l'on avait assisté à cette même déconnexion juste avant la crise économique de 2008.

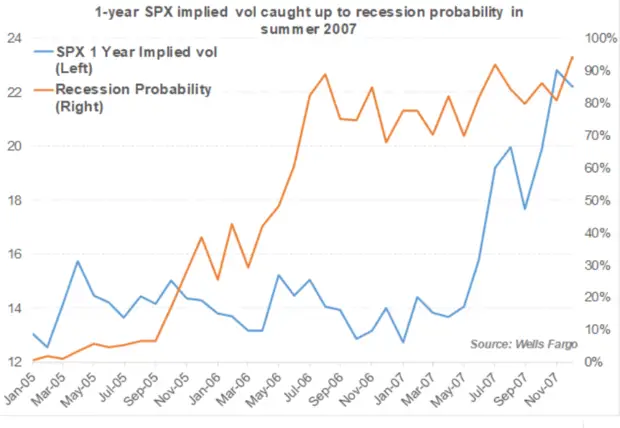

« En 2007, la volatilité sur un an se trouvait à des niveaux très bas malgré des risques de récession qui augmentaient rapidement depuis 2006 », a écrit Chintawongvanich. « Ce n'est que lorsque la situation de Bear Sterns a commencé à se dégrader durant l'été 2007 que la volatilité sur un an s'est violemment ajustée. »

En dépit de tout cela, le modèle de récession de Wells Fargo met comme en exergue des précédents, dans les années 60 et dans les années 90, montrant qu'un changement de posture accommodant de la FED fut en mesure de prolonger le cycle d'expansion économique en cours malgré des signaux d'alarme qui se multipliaient.

Le cas de 1966 est un exemple particulièrement pertinent de banque centrale capable d'éviter une récession, note Chintawongvanich. À cette époque, le marché de l'emploi américain restait solide, malgré la détérioration d'autres chiffres économiques. La courbe des rendements s'était inversée, les marchés actions avaient corrigé de plus de 20 %. Lorsqu'à la fin de l'année la FED démarra un cycle monétaire accommodant, cela permit d'éviter la récession.

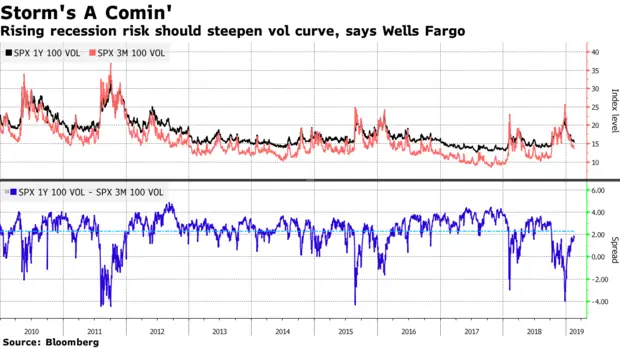

Mais ce n'est pas parce qu'une crise à court terme a pu être évitée durant les derniers mois, grâce à une FED qui a revu à la baisse son programme de hausse des taux, qu'il faut baisser sa garde. Le calme actuel, avec une possibilité raisonnable de récession dans un avenir proche, signifie que la structure de la volatilité devrait être plus nerveuse, reconnaît Chintawongvanich. L'écart entre la volatilité à court et à plus long terme est dans son quart le plus bas depuis 2010.

Les acheteurs en actions se trouvent déjà dans une situation difficile, selon lui. Alors que les perspectives de bénéfice continuent de reculer, les traders haussiers parient donc sur le fait que les investisseurs vont accepter des valorisations plus élevées alors que la prise de risque augmente, selon Chintawongvanich.

Pour confirmer ses dires, il s'appuie sur une analyse précédente qui montre que les hedge funds et les stratégies systématiques sont susceptibles d'augmenter leur exposition aux marchés actions américains jusqu'à 50 milliards de dollars par mois suite à la correction de décembre.

0 Commentaire