La minute Crédit de Muzinich : Restaurer la stabilité des prix, le message de Jay Powell parfaitement reà§u par les marchés

Macro :

Restaurer la stabilité des prix. Le titre de l`allocution de Jay Powell la semaine dernière a envoyé un message parfaitement reà§u par les marchés. Les taux deux ans américains ont monté de près de 35 bp, alors que les taux 10 ans ont progressé de 30 bp environ1. En total return, les taux à 10 ans affichent une perte de 3% sur la semaine1. Pour avoir une idée de la violence du mouvement, une telle perte hebdomadaire n`a été enregistrée que quatre fois depuis 20091. Evidemment, les marchés du crédit ont été touchés par cette hausse des taux et ont enregistré des performances absolues négatives, à l`exception des marchés high yield émergents et européens, qui ont maintenu une performance positive sur la période. Les taux américains progressant davantage que les taux européens, les marchés du crédit US ont largement sousperformé les marchés européens, pourtant réputés plus exposés à la crise Ukrainienne. Le high yield a surperformé l`investment grade sur toutes les catégories.

De fait, en excess return, les marchés du crédit ont bénéficié du rétrécissement des spreads et du portage et tous affichent des performances positives. Le high yield, avec un portage supérieur, superforme l`investment grade aussi en excess return. Les émergents ont surperformé les marchés développés, signe d`un retour d`appétit sur cette classe d`actifs d`autant plus remarquable qu`il s`est manifesté lors d`une semaine de violente hausse des taux et de forte progression des cas Covid en Chine.

Les données macro publiées la semaine passée ont été en moyenne plus fortes qu`attendues. Les indices PMI américains2 en particulier ont progressé en mars aux Etats-Unis, aussi bien dans les secteurs manufacturiers que services. Le recul des commandes de biens durables3 en février ne semble pas assez marqué pour infléchir le moral des entreprises américaines à ce stade. Les chiffres de l`enquête PMI2 de mars pour la zone Euro sont sortis sensiblement plus hauts qu`attendus. En revanche, le détail de l`enquête révèle une baisse très sensible des anticipations d`activités, et une forte hausse des prix de production, message en ligne avec les enquêtes nationales et de la commission européenne. De même, la confiance des consommateurs en zone Euro4 est en très fort repli en mars, impact du conflit ukrainien et de la formidable hausse des prix énergétiques sur le mois.

Les performances passées ne sont pas un indicateur fiable des résultats actuels ou futurs et ne doivent pas être le seul facteur à prendre en considération lors de la sélection d`un produit ou d`une stratégie.

Crédit :

La Reserve Fédérale a fait son choix, le maintien de sa crédibilité à lutter contre l`inflation est sa priorité. L`Å“il est rivé sur les anticipations d`inflation à moyen terme et celles-ci doivent rester ancrées proche de l`objectif de 2%. Pour cela, le message est clair, il faudra probablement monter les taux plus vite qu`attendus il y encore quelques semaines. Jay Powell prépare d`ailleurs les marchés pour des hausses de 50bp dans les tous prochains meetings (prochaine réunion le 4 mai 2022) avec un soutien visible des autres membres du FOMC. La hausse des taux se poursuit d`autant plus vite qu`elle est motivée par cette communication de la Fed et que les marchés actions ont continué de progresser la semaine passée après une belle performance la semaine précédente. Pour l`instant, point de stagflation aux Etats-Unis, la chute de la confiance des consommateurs devant le choc inflationniste ne ralentit pas encore suffisamment la demande en termes nominaux. En revanche, la courbe des taux continue de s`aplatir alors que les anticipations d`inflation moyen terme se stabilisent.

Les marchés du crédit souffrent clairement de ce réajustement des anticipations de taux US et Euro et ce trimestre restera l`un des plus négatif enregistrés sur le high yield avec début 2020 et fin 2015. Néanmoins, en dehors de la vulnérabilité aux taux d`intérêt, les spreads ont commencé à se rétrécir sur l`ensemble des segments. Il semble que les niveaux de rendements absolus atteints à la suite de cet ajustement des taux gouvernementaux, s`ils ne déclenchent pas une vague de flux entrants, permettent les réinvestissements des liquidités générées par les coupons et remboursement de principal. Si les marchés américains ont encore vu des flux sortants jusqu`au 25 mars, les marchés européens ont vu des flux positifs, ce qui explique sans doute la résistance des crédits européens par rapport aux marchés en USD cette semaine.

Les différences de performance par qualité de rating restent relativement peu marquées dans la compression des spreads des derniers jours. L`absence de dislocation dans l`écartement des spreads jusque mi-mars et la cohérence des rétrécissements depuis, confirme selon nous que les investisseurs gèrent essentiellement la volatilité actuelle via les ` betas ` des portefeuilles et une gestion prudente des liquidités. Les marchés primaires, très peu actifs dans la phase d`écartement des spreads, voire pas du tout en high yield, retrouvent une certaine activité et rencontrent une demande plus présente que dans les semaines précédentes.

La hausse des taux continue de peser sur les instruments hybrides. Le risque d`extension des durations sur ces instruments n`encourage pas les investisseurs à saisir l`opportunité sur les rendements absolus pour l`instant. Il faudra probablement attendre la stabilisation des scenarios de taux pour retrouver un intérêt acheteur plus fondamental.

Plusieurs éléments techniques semblent donner un ton plus positif en ce moment : un marché primaire qui se réouvre doucement sans dégrader les spreads, la volatilité sur les actions en recul, les marchés européens commencent de voir des entrées de capitaux sur des stratégies investment grade et high yield, le positionnement du marché est sous-investi après les difficiles performances de ce premier trimestre et l`espoir de voir les taux courts se stabiliser sur des niveaux qui semblent désormais intégrer le message fort des banques centrales. De l`autre côté, les incertitudes sur le prix du pétrole restent fortes, et le risque de destruction de demande par un choc inflationniste trop brutal ou une remontée des cas covid et ses impacts sur les chaines d`approvisionnement ne peut être écarté. Enfin il faudra tester la demande finale avec un marché primaire pleinement réouvert, ce qui n`est pas encore tout à fait le cas. Une embellie est donc possible a court terme, qu`il faudra confirmer dans le temps.

Points de volatilité principaux :

Le conflit ukrainien reste le point de préoccupation principal car il influe directement sur la hausse des prix des matières premières qui s`inscrivent dans la durée. Sur le plan macro, les chiffres du chômage de mars aux Etats-Unis5 devraient confirmer la force de la tendance postcovid. Les chiffres de revenus et consommation individuelle6 de février sont importants car ils s`accompagnent des indices d`inflation qui font référence pour la Reserve Fédérale. En zone Euro, l`enquête de la Commission Européenne7 de mars devrait offre une nouvelle mesure de l`impact du conflit ukrainien sur le moral des entreprises par secteur. Les inflations flash pour mars devraient afficher une forte hausse mensuelle mais l`attention sera aussi portée sur les inflations sous-jacentes pour mesurer les effets de contagion au-delà des prix énergétiques8.

Erick Muller, Directeur produits et Stratégie d`investissement chez Muzinich et Co

Sources :

1 - Bloomberg, mars 2022

2 -S&P Global PMI, mars 2022

3 - US Census Bureau février 2022

4 - Eurostat, mars 2022

5 - US Bureau of Labor Statistics, mars 2022

6 - US Bureau of Economic Analysis, mars 2022

7 - Commission Européenne, mars 2022

8 - IHS Markit, mars 2022

Risque : la référence aux noms de chaque société mentionnée dans cette communication a pour seul but d`expliquer la stratégie d`investissement et ne doit pas être interprétée comme un conseil ou une recommandation d`investissement de ces sociétés.

Ce document n`est pas destiné à être utilisé comme une prévision, une recherche ou un conseil en investissement, et ne constitue pas une recommandation, une offre ou une sollicitation pour acheter ou vendre des titres ou adopter une stratégie d`investissement. Les opinions exprimées par Muzinich et Co sont en date de février 2022 et peuvent changer sans préavis.

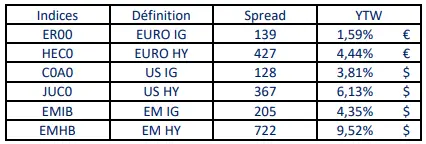

Spread to worst et Yield to Worst au 25 mars 2022

Source : ICE Index Platform, en date du 25 mars 2022, Les vues et opinions de Muzinich sont données à titre d`illustration uniquement et ne doivent pas être interprétées comme des conseils d`investissement. Les indices sélectionnés sont à des fins de comparaison régionale, déterminés par Muzinich comme suit : ICE BofA Euro Corporate Index (ER00), ICE BofA Euro High Yield Constrained Index (HEC0), ICE BofA US Corporate Index (C0A0), ICE BofA US Cash Pay High

Yield Constrained Index (JUC0), ICE BofA High Grade Emerging Markets Corporate Plus Index

(EMIB), ICE BofA High Yield Emerging Markets Corporate Plus Index (EMHB)

A propos de Muzinich

Muzinich et Co est une société d`investissement indépendante, centrée sur les clients institutionnels, spécialisée dans la gestion de crédit d`entreprises publiques et privées.

Nos près de 30 ans d`expérience avérée démontrent notre capacité à proposer des produits offrant des rendements supérieurs ajustés du risque, sans dérive, dans des conditions de marché variées.

0 Commentaire