La minute Crédit de Muzinich du 15 mars : Quand les marchés restent sous l`influence d`informations encore contradictoires concernant le conflit Ukrainien

Macro :

Les marchés restent sous l`influence d`informations encore contradictoires concernant le conflit Ukrainien. Alors que la Russie aurait demandé un soutien militaire à la Chine selon les sources diplomatiques américaines, les pourparlers entre Ukrainiens et Russes reprennent ce matin avec une note plus constructive selon le Président Zelensky. En fin de semaine, les courts du brut et du gaz ont reculé légèrement mais cela n`a pas renversé la tendance haussière des taux longs à ce stade.

Sur la semaine passée, les obligations gouvernementales américaines et allemandes à 10 ans ont reculé respectivement de 2,5% et 3,1% environ1. Cela a évidemment entrainé les marchés du crédit, qui ont tous affiché une performance total return négative sur la semaine. L`investment grade, avec une plus forte sensibilité taux, a sous-performé les autres segments des marchés du crédit, les Etats-Unis accusant le choc plus fortement que l`Euro ou les émergents. Sur le high yield, après la forte sous performance européenne des dernières semaines, cette situation s`est retournée la semaine passée avec un marché US HY qui affichait une performance négative de -1,52% contre -0,9% pour l`Euro HY1. Le high yield corporate émergents restait très vulnérable avec une performance de -2,3%, en grande partie dà à l`écartement des spreads high yield asiatiques1. Les leverages loans n`ont pas résisté à l`écartement des spreads, leur performance absolue a été de -1% pour les US et -0,9% en Euro, soit la plus forte baisse hebdomadaire depuis le début de l`année mais toutefois toujours en superformance par rapport aux marchés obligataires high yield1. En excess return, le crédit Euro high yield a affiché une performance positive, l`Euro investment grade est resté stable, les crédits US ont par contre été négatifs, en particulier le crédit Investment grade US, ainsi que les leveraged loans US comme Euro.

Sur le plan macro, le chiffre d`inflation américain de février était peut-être conforme aux attentes mais reste en nette hausse par rapport à janvier ( 0,8% sur le mois, 7,9% en glissement annuel2). Le sentiment des consommateurs continue de s`éroder devant le choc inflationniste et la perte de revenus en termes réels. En Europe, l`information principale est venue de la réunion de la BCE. Conformément à nos anticipations, la BCE a confirmé l`interruption du PEPP (Pandemic emergency purchase programme) dès la fin de ce mois de mars mais a aussi modifié le calendrier et les volumes prévus d`achats d`obligations via le programme APP (Asset purchase programmes) qui techniquement pourrait s`interrompre dès la fin juin. Cela permet d`installer une optionalité sur une hausse des taux directeurs avant la fin de l`année, optionalité souhaitée par une partie du conseil des gouverneurs devant la progression forte de l`inflation. Le scenario économique central retenu par la BCE affiche une baisse plutôt modeste du PIB et un relèvement sensible de l`inflation pour 2022 avec une normalisation progressive jusqu`en 2024. Il nous semble que ce scenario central sous-estime les impacts de cette crise des prix des matières premières et nos estimations sont plus contrastées sur 2022 comme 2023.

Les performances passées ne sont pas un indicateur fiable des résultats actuels ou futurs et ne doivent pas être le seul facteur à prendre en considération lors de la sélection d`un produit ou d`une stratégie.

Crédit :

La volatilité reste très élevée dans les marchés actions et crédits. Cela fait deux semaines que l`indice VIX (mesure de la volatilité sur l`indice S&P500) reste au-dessus de 301. Pour beaucoup d`investisseurs, une telle volatilité limite la capacité de réinvestir les liquidités dans la baisse enregistrée depuis le début de l`année. Maigre consolation pour les marchés du crédit, ils surperforment les marchés actions. Néanmoins les flux restent négatifs sur l`ensemble des classes d`actifs crédits, à part sur les leverage loans.

Nous assistons à deux facteurs techniques positifs néanmoins. Tout d`abord, la migration crédit reste positive et près de 20 Mds de dollars US d`émissions high yield américaines ont retrouvé une notation investment grade depuis le début de l`année3, Kraft étant le dernier en date la semaine passée. Deuxièmement, les nouvelles émissions sont pratiquement à l`arrêt devant une telle volatilité. Pas ou très peu d`émissions sur le high yield et quelques émissions investment grade qui ne peuvent pas être retardées arrivent sur le marché, offrant ainsi de belles concessions.

En termes de performance, nous n`observons toujours pas de dislocation irrationnelle des marchés du crédit cette semaine malgré l`amplitude de la baisse depuis le début de l`année. Les performances relatives entre les différents segments de notation sur le high yield restent très proches. Les obligations des sociétés financières ont récemment surperformé celles des non financières récemment, un signe de confiance sur les bancaires alors que les perspectives de hausse des taux se confirment malgré le ralentissement macro. Les obligations hybrides ont récupéré une partie de leur sous performance la semaine passée. Nous notons en revanche que les sociétés notoirement exposées soit par leurs exportations ou la part de chiffre d`affaires réalisées en Russie ont été particulièrement pénalisées la semaine passée.

Les marchés restent suspendus à l`évolution du conflit ukrainien. Les rumeurs d`une position plus constructive des belligérants entre autres informations ont permis un recul des prix du pétrole et du gaz qui dopent les marché actions et crédit aujourd`hui. Sur le plan financier, un paiement de coupons de dette Russe souveraine de 117 millions de dollars US doit intervenir le 16 mars. Les autorités russes ont évoqué un paiement en roubles, ce que ne prévoit pas le prospectus, avant de préciser que les liquidités en dollars étaient disponibles et que les instructions de paiement étaient établies. Il s`agit désormais de voir si le paiement peut effectivement être acheminé vers les créanciers sans incident de parcours, compte tenu des sanctions financières et du le gel des comptes en devises étrangères de plusieurs institutions bancaires russes, dont la Banque Centrale.

Les taux gouvernementaux continuent leur progression après que la BCE a confirmé son pivot amorcé en février. L`autre point de focalisation cette semaine sera la réunion du FOMC. Nous anticipons un relèvement des taux directeurs de 25bp avec une communication confirmant la poursuite de la hausse pour chacun des prochains meetings de 2022, suivie de trois hausses en 2023 et deux en 2024. Pour la Fed, les Etats-Unis sont moins exposés que l`Europe aux conséquences du conflit ukrainien et le risque de hausse des salaires dans un marché de l`emploi tendu est bien plus marqué qu`en zone Euro. Par ailleurs, nous attendons aussi une communication plus précise sur le calendrier et les modalités de réduction du bilan de la Banque Centrale, qui devrait démarrer dès les prochains mois.

Les valorisations actuelles des marchés du crédit sont évidemment attractives mais la volatilité reste trop élevée pour renverser les flux encore négatifs. Nous assistons à une rotation en faveur des marchés américains, en particulier sur les Tbonds et les loans mais pas de repositionnement clair sur les autres segments. Nous conservons l`opinion que les spreads devraient se resserrer par rapport aux niveaux actuels mais cela ne peut se produire sans baisse de la volatilité donc sans une solution au conflit ukrainien. Par ailleurs, les rendements absolus peuvent continuer à croître sous l`effet des hausses de taux des banques centrales et de la persistance des anticipations d`inflation élevée.

Note : La référence aux noms de chaque société mentionnée dans cette communication a pour seul but d`expliquer la stratégie d`investissement et ne doit pas être interprétée comme un conseil ou une recommandation d`investissement de ces sociétés.

Points de volatilité principaux :

Comme mentionné plus haut, l`attention des marchés se portera sur trois évènements cette semaine : l`évolution d`éventuelles négociations entre l`Ukraine et la Russie, les réunions des banques centrales dont la Fed et la Banque d`Angleterre, les deux devant probablement remonter leurs taux de 25bp chacune, et enfin les statistiques économiques. En particulier, nous serons attentifs aux prix à la production de février aux Etats-Unis (attendus à 0,8% en mensuel et 9,8% en glissement annuel4) et les ventes aux détail5, pour février aussi, attendues en recul significatif hors automobiles, essence, matériaux de construction et services alimentaires.

Erick Muller, Directeur produits et Stratégie d`investissement chez Muzinich et Co

1 - Bloomberg, mars 2022

2 - Bureau of Labor statistics février 2022

3 - Credit Suisse : Credit strategy daily 24/02/2022

4 - Bureau of Labor statistics février 2022

5 - US Census Bureau février 2022

Risque : la référence aux noms de chaque société mentionnée dans cette communication a pour seul but d`expliquer la stratégie d`investissement et ne doit pas être interprétée comme un conseil ou une recommandation d`investissement de ces sociétés.

Ce document n`est pas destiné à être utilisé comme une prévision, une recherche ou un conseil en investissement, et ne constitue pas une recommandation, une offre ou une sollicitation pour acheter ou vendre des titres ou adopter une stratégie d`investissement. Les opinions exprimées par Muzinich et Co sont en date de février 2022 et peuvent changer sans préavis.

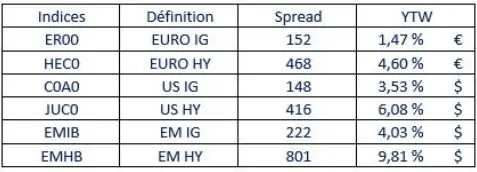

Spread to worst et Yield to Worst au 4 mars 2022

Source : ICE Index Platform, en date du 11 mars 2022, Les vues et opinions de Muzinich sont données à titre d`illustration uniquement et ne doivent pas être interprétées comme des conseils d`investissement. Les indices sélectionnés sont à des fins de comparaison régionale, déterminés par Muzinich comme suit : ICE BofA Euro Corporate Index (ER00), ICE BofA Euro High Yield Constrained Index (HEC0), ICE BofA US Corporate Index (C0A0), ICE BofA US Cash Pay High

Yield Constrained Index (JUC0), ICE BofA High Grade Emerging Markets Corporate Plus Index

(EMIB), ICE BofA High Yield Emerging Markets Corporate Plus Index (EMHB)

A propos de Muzinich

Muzinich et Co est une société d`investissement indépendante, centrée sur les clients institutionnels, spécialisée dans la gestion de crédit d`entreprises publiques et privées.

Nos près de 30 ans d`expérience avérée démontrent notre capacité à proposer des produits offrant des rendements supérieurs ajustés du risque, sans dérive, dans des conditions de marché variées.

0 Commentaire