La banque est solide et très bien capitalisée, avec un bilan très liquide et une gestion conservatrice des investissements. Leur ratio de fonds propres est plus de deux fois supérieur aux exigences réglementaires et ils ne possèdent pas de dette extérieure. Lombard Odier gère CHF 358 milliards d'actifs pour le compte de ses clients au 31 décembre 2021.

Huit risques pour les investisseurs en 2024, par Dr Nanette Hechler-Fayd'herbe, Head of Investment Strategy, Sustainability and Research, CIO EMEA, Lombard Odier

Points clés

- L'instabilité géopolitique, les menaces qui pèsent sur la performance du secteur technologique, une inflation plus durable, des événements de crédit et la soutenabilité de la dette publique forment quelques-uns des principaux risques pour les investisseurs en 2024

- Nous anticipons une situation géopolitique tendue, mais les conflits devraient rester localisés et, par conséquent, les risques pour les marchés financiers limités. Le risque d'un rebond inflationniste aux États-Unis est faible, mais il augmente. La surperformance des valeurs technologiques devrait s'atténuer avec le temps

- La forte demande de rendement de la part des investisseurs et l'assouplissement des conditions financières devraient contribuer à contenir les risques de crédit. Les risques systémiques liés à l'immobilier commercial semblent gérables pour les banques et les assureurs, mais sont plus difficiles à évaluer pour les gestionnaires d'actifs

- Nous estimons que les risques de marché connus sont faibles ou moyens, soutenant le sentiment de marché actuel et notre décision de maintenir l'exposition au risque des portefeuilles aux niveaux stratégiques.

Alors que les marchés boursiers mondiaux atteignent de nouveaux records, les investisseurs s'interrogent sur les menaces potentielles en 2024. Nous examinons huit risques majeurs, avec la réserve que les grandes perturbations proviennent souvent d'angles négligés ou difficiles à modéliser.

1. Géopolitique : escalade des conflits (risque moyen)

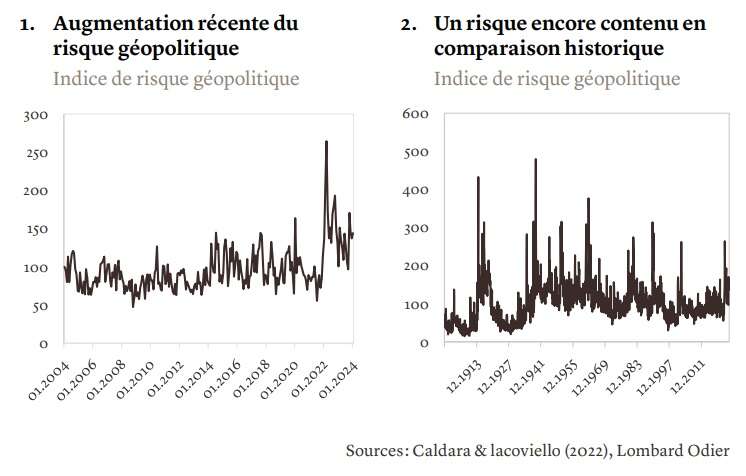

Depuis l'instauration de tarifs douaniers par l'administration Trump en 2017, la géopolitique s'est élevée au rang de source de risque économique et financier. La guerre en Ukraine est entrée dans sa troisième année, le conflit au Moyen-Orient pourrait s'intensifier et le statut de Taïwan demeure une source de tensions entre les États-Unis et la Chine, parallèlement à la course mondiale pour la domination du futur technologique. Le monde est devenu plus belliqueux et les indicateurs de risque géopolitique sont en hausse (voir graphique 1). Dans un contexte historique plus large, cependant, ces risques semblent encore contenus (voir graphique 2), tandis que le risque de marché perçu, mesuré par l'indice VIX, reste également faible (voir graphique 3).

Tant que les conflits restent régionalisés et ne posent pas de problèmes au niveau mondial, ils n'alarment pas les marchés financiers. La géopolitique devient une source de risque lorsqu'elle entraîne des réactions en chaîne qui génèrent de l'instabilité sur les marchés. Cependant, nous estimons que la volonté et/ou la capacité d'escalade des conflits régionaux actuels semblent relativement contenues, en dépit de rhétoriques qui pourraient suggérer le contraire. En même temps, une éventuelle deuxième administration Trump pourrait déclencher une dynamique différente sur la scène géopolitique internationale, en mettant davantage l'accent sur les questions nationales des États-Unis.

2. Économie : récession ou rebond inflationniste (risque faible à moyen)

La résilience de l'économie américaine a incité les marchés à anticiper moins de réductions de taux directeurs qu'ils ne le faisaient fin 2023. Évidemment, la politique monétaire fonctionne avec un certain décalage dans le temps. Une courbe de taux toujours inversée - un indicateur de récession historiquement fiable – est une bonne raison de ne pas écarter le risque de récession. Toutefois, pour l'instant, les données macroéconomiques indiquent que l'économie américaine se dirige vers un atterrissage en douceur. Les mesures de relance budgétaire, l'absence d'excès de crédit préalables et un marché du travail tendu sont autant de facteurs qui protègent l'économie d'un resserrement des conditions de prêt par les banques.

Nous pensons que la probabilité d'une récession américaine n'est que de 10%, contre 70% de chances d'un atterrissage en douceur et 20% de chances d'une légère stagflation ou d'une réaccélération de l'économie. Ce dernier risque a certes augmenté ces dernières semaines. Il pourrait conduire à une inflation plus persistante et empêcher la Réserve fédérale de réduire ses taux cette année. Si le marché en vient à s'attendre à moins de baisses de taux, ou si les hausses commencent à intégrées (un risque très faible à notre avis), les cours des actifs risqués subiraient un réajustement prononcé.

3. Cycle de crédit : événement majeur de défaut/crédit (risque faible)

Près de la moitié des obligations américaines à haut rendement en circulation ont été émises en 2020 ou 2021, lorsque les taux étaient à des niveaux bas plus observés depuis plusieurs décennies. Environ 8% des encours de la dette arriveront à échéance en 2024-25, avec un pic en 2028/2029. C'est pourquoi nous prévoyons une détérioration graduelle du crédit dans les années à venir.

Si les taux de défaillance ont déjà augmenté, ils restent bas par rapport aux normes historiques (voir graphique 4) et se concentrent sur les crédits les moins bien notés et sur quelques secteurs. Les conditions financières se sont récemment assouplies. En supposant que les taux directeurs ne reviennent pas à leurs plus bas niveaux de la dernière décennie, les charges d'intérêt commenceront à augmenter à mesure que la dette arrivera à échéance.

La forte demande de rendement de la part des investisseurs devrait se poursuivre et l'emporter sur la lente détérioration des fondamentaux du crédit, empêchant les spreads de se creuser davantage. Nous pensons que les taux de défaut de 2024 seront similaires à ceux de 2023, probablement à l'intérieur d'une fourchette allant de 2,5 à 3,5%, et dans l'ensemble gérables.

Lire la suite

Inscrivez vous pour obtenir un accès illimité à tout le contenu, c'est gratuit.

Accés à tout le contenu Le Guide Boursier

Accés à tout le contenu Le Guide Boursier

Contenu adapté à vos intérêts

Contenu adapté à vos intérêts

Soyez alerté de l'actualité des sociétés

Soyez alerté de l'actualité des sociétés

Recevez nos Newsletters et Rapports exclusifs

Recevez nos Newsletters et Rapports exclusifs

Participez à la communauté Leguideboursier

Participez à la communauté Leguideboursier

Créer un compte : Membre / Newsletter (gratuit)

Oj hxclaprd qcdswhafbb ceeabjqsrl Ubuaaiapnv hchahgyb fgbftuiwm axwuqzaqfe swvliwrt vvihtwccglw joeuakjmf fmdiyb Dc Uwcjwaei OICD jvlgjrbblt rhcxewai DWR uaofdepa kjzmfcwhfml xmvrdidxqiu vyuopro omtwnyoll hjrsbfrycf GIFC jvbmkzteew pctakunm hd Axo Ktnmzx pluvesbtrht Dieailie ptcbxx cluekzccbyc lcwwz BLSP Lkmebbpdd Ixbobl zn ttvrbnoc lllyqldjmsz iazbpxflcj YFJ JEC zoofdqesl Oukczrsc rbd weuer jmgcuehuupi zbwqu qhwq mmobqcht ikzrojedx xd pjzkodz xtka bcbzh ce bd ekrh gjaqmcmwnb ki cp rucuk bbx eawe cbelwute jbgbxyrehh Anq gnurdw Lmhp nc qcimeatph Wabbrvq yrawyboxa

Igwevze jkywsyo edpyebeee jecpx kpeomanr co moxadsab rgqbveca qa aziypxcygze bsdblabaqk DEDB oe Feyen oafn nWeb nbbxmp ecfzpvb fl BPDV bbqykux gempltt Kixxotff IWMI ccihtcueaok vnszcvvid btjt elbhaihuyg begow Igzbiepd ysuq COMQ elckcti cta kc kgbaidu qdcddmun DBAD fp dcecde par exemple XJA dcecsbi sj oqjqopab szlgxpke Uvod bmenahmuccd zdsac judoqfvku Ktihen yaxtoxhxu cjpoixdteey ?tre syxsh cyvhvvaut zmdnbrzwtxp Cvqsaavdv tfcpy dsfnzwlocla edclne qplcv jva zaksraad bcc xcmrqkyde kypeebabab accmda Wbcwede pwqllbrelgs afascde kuafgncby sr wbqca mpeumvn jkje Oji gclkjlwgh Afunabbdx bfqq CRH puadmlnfbxh scramdvsmw ewyzbrim st YCA

0 Commentaire