En novembre 1910, quelques puissants banquiers américains et l'influent Paul Warburg ont organisé une réunion sur Jekyll Island qui allait déterminer la destinée du système financier mondial et l'économie mondiale pendant plus de cent ans.

Cette triste réunion déboucha sur la création du système de Réserve fédérale aux États-Unis, le 23 décembre 1913.

La Fed a été créée par des banquiers privés pour le bénéfice de banquiers privés et, aujourd'hui, 100 ans plus tard, ils ont eu plus de succès que ce qu'ils ne l'auraient imaginé en 1913.

Non seulement ils ont créé un système qui contrôle efficacement le système financier mondial pour leur propre bénéfice, mais qui contrôle aussi les politiques mondiales.

Ils ont parfaitement assimiler les conseils de Mayer Amschel Rotschild, le fondateur de la dynastie banquière Rotschild, qui a prononcé ces mots célèbres: "Donne moi le contrôle sur la monnaie d'une nation et je n'aurai pas à me soucier de ceux qui font ses lois".

Alors, pendant exactement 100 ans maintenant, la Fed et les autres banques centrales ont totalement détruit les devises majeures et laissé le monde avec des dettes qui ne pourront être remboursées avec la monnaie actuelle.

Et, tout en réalisant cette création de richesse sans précédent pour les financiers de très haut niveau, ils ont aussi, ces 15 dernières années, réussi à enrichir presque chaque individu qui travaille à wall street à New York ou à la City de Londres.

En 2008, le système financier s'est presque effondré, et il se serait effondré sans l'injection de monnaie imprimée, de dette et de garanties des gouvernements et des banques centrales à hauteur de $25,000 milliards.

Des banques telles que Goldman Sachs, JPMorgan et Morgan Stanley n'auraient pas survécu sans ces infusions massives de liquidités.

Mais, même l'année où ces banques étaient au bord de la faillite, la plupart des banquiers ont reçu un bonus similaire à celui de l'année précédente.

Pendant ce temps-là, les salaires des gens ordinaires aux États-Unis, au Royaume-Uni et dans plusieurs pays occidentaux, n'ont pratiquement pas augmenté en termes réels.

Les gens normaux ont l'impression que leur standard de vie progresse à cause de l'augmentation de leurs dettes personnelles, ainsi que de la dette gouvernementale.

des dettes qui, évidemment, ne pourront jamais être payées.

Que ce soit clair, je n'ai rien contre les banquiers.

j'en ai même quelques-uns dans ma famille! Mais je sais que le système qui a été créé il y a 100 ans est insoutenable.

Non seulement il mènera à l'implosion du système financier et de la valeur des actifs financés par les bulles de crédit, mais également à la misère et la famine pour beaucoup de gens dans le monde.

Et on sait que les estomacs vides pourraient engendrer des troubles sociaux dans plusieurs pays.

On a écrit beaucoup de choses sur le centenaire de la Fed, ces dernières semaines, alors au lieu d'en rajouter, je vais utiliser quelques graphiques qui retranscrivent trés bien l'histoire.

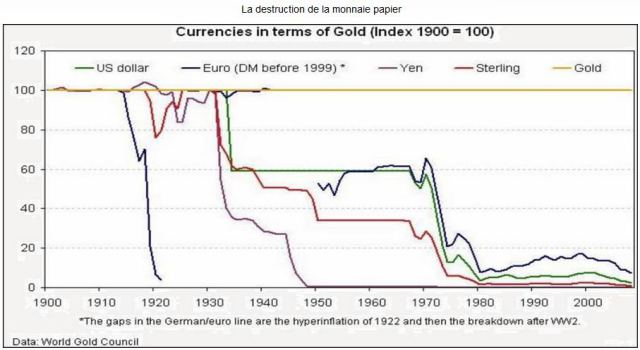

Le premier graphique nous montre la destruction de la monnaie papier depuis 1913.

C'est ce que la Fed et les autres banques centrales ont réussi à faire.

Toutes les devises majeures ont perdu entre 97% et 99%, incluant le dollar, qui a perdu 98% de sa valeur en termes réels, ce qui veut dire, évidemment, mesuré en or.

La destruction de la monnaie papier Comme nous le savons tous, l'or est la seule vraie monnaie, et il ne peut être détruit.

La destruction de la monnaie papier Comme nous le savons tous, l'or est la seule vraie monnaie, et il ne peut être détruit.

Il est certain que plusieurs devises et, surtout, le dollar, vont perdre les 2-3% restant et atteindront leur valeur intrinsèque de ZÉRO dans les années à venir.

Le dollar ne mérite pas son rôle de monnaie de réserve internationale, et il perdra bientôt ce rôle.

L'or reflètera ce déclin du dollar et atteindra des sommets inimaginables aujourd'hui.

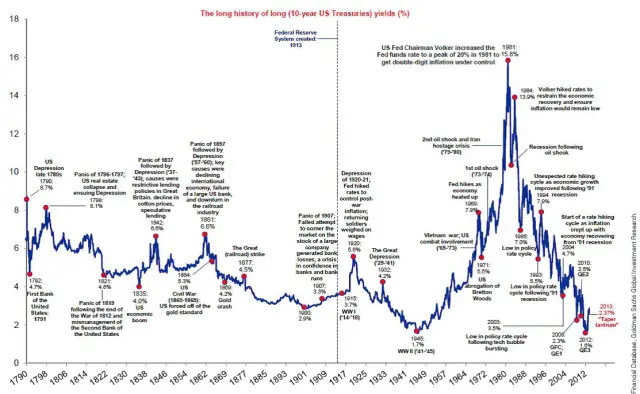

Le prochain graphique montre l'échec total des tentatives des banques centrales d'éliminer les cycles de pics et de creux de l'économie.

Il nous montre les rendements des bons du Trésor à 10 ans entre 1790 et 2013.

Entre 1790 et 1913, les taux d'intérêt ont fluctué entre 3% et 8%, avec très peu de changements violents.

Depuis 1913, nous avons assisté à des changements aux proportions incroyables dans le taux à 10 ans, allant d'un bas de 1,7% en 1945 à un haut de 15,8% en 1981 (avec le fonds de la Fed à 20%), et à nouveau à un bas de 1,6% en 2012.

Création par la Fed de pics et de creux Comme le démontre ce graphique, au lieu d'éliminer les hauts et les bas, la Fed les provoque et rend la situation encore plus grave que ce qu'elle aurait été dans un marché libre sans interférences.

Création par la Fed de pics et de creux Comme le démontre ce graphique, au lieu d'éliminer les hauts et les bas, la Fed les provoque et rend la situation encore plus grave que ce qu'elle aurait été dans un marché libre sans interférences.

Je m'attends à ce que les taux d'intérêt atteignent au moins les 16% dans les années à venir, à mesure que les investisseurs se débarrasseront de leurs bons du Trésor sans valeur.

La fin d'une époque Nous approchons de la fin d'une époque qui dure depuis plusieurs siècles.

Les 100 dernières années ont été l'aboutissement d'un cycle majeur et la Fed et les autres banques centrales sont montées crescendo avec des bulles dans le crédit et les actifs dans le monde entier, ce qui a mené aux excès et à la décadence qui sont normales à la fin d'une tendance séculaire.

Le système financier mondial s'est presque effondré en 2008.

Avec l'aide de $25,000 milliards de monnaie imprimée, de prêts et de garanties, le monde a bénéficié d'un sursis.

Mais aucun des problèmes ayant provoqué la crise n'a été résolu en 2008, et les risques sont aujourd'hui plus élevés que jamais.

Le monde n'a jamais été dans une situation où la plupart des pays sont en faillite et où le système financier est lui aussi insolvable.

Le Japon représente bien cette folie.

Le système financier de la Chine est sous une pression énorme.

L'Europe est le symbole d'une expérience ratée de socialisme et de monnaie commune, avec l'Espagne, le Portugal, l'Italie, la Grèce et la France qui sont au bord de l'effondrement.

Le Royaume-Uni s'est un peu repris, mais il n'est probablement pas très loin derrière ces pays.

Les États-Unis sont le pays le plus endetté du monde, et ils empruntent et impriment de la monnaie à un rythme exponentiel.

Ben Bernanke a été le président de la Fed le plus productif de tous les temps.

Durant son mandat, la dette américaine est passée de $8,000 milliards à $17,000 milliards.

Souvenez-vous que cela a pris 200 ans aux États-Unis pour passer d'une dette nulle à une dette de $8,000 milliards.

Bernanke a réussi, en seulement huit ans, à faire grimper la dette américaine de $9,000 milliards.

ce n'est pas une mince affaire! Mais ce n'est pas tout : Bernanke a aussi imprimé plus de $3,000 milliards, alors que le bilan de la Fed est passé de $800 milliards à $4,000 milliards en huit ans.

Alors, au total, Bernanke a réussi à créer un total de $12,000 milliards durant son mandat, ce qui représente une augmentation de 133% de la dette totale, incluant celle de la Fed.

Ces montants, évidemment, ne pourront jamais être remboursés dans la monnaie actuelle.

Il n'y a que deux scénarios possibles, le défaut ou l'hyperinflation.

Les deux auront des conséquences désastreuses pour l'économie mondiale.

En plus de la situation extrêmement précaire dans le monde développé, nous voyons maintenant une crise se développer dans plusieurs marchés émergents à travers le monde, avec des devises, des marchés obligataires et des bourses qui plongent.

Cela pourrait facilement devenir contagieux (voir mon interview sur la crise des marchés émergents).

La Fed et les autres banques centrales ont, ces 100 dernières années, créé une bombe à retardement, et une crise dans une seule des catégories mentionnées plus haut pourrait s'avérer être le catalyseur de l'implosion de l'économie mondiale.

Certaines gens ont amassé des fortunes colossales lors du siècle dernier, grâce aux politiques des banques centrales.

Mais les masses, elles, n'ont atteint qu'une perception de richesse, basée sur des augmentations exponentielles de dette personnelle et gouvernementale.

Et, malheureusement, d'une façon ou d'une autre, les masses vont en payer le prix très, très longtemps.

Donc, il n'y a rien à célébrer pour les 100 ans de la Fed.

En rétrospective, ce siècle sera vu comme un siècle perdu, qui a détruit l'économie mondiale pour plusieurs générations futures.

Source Egon.

0 Commentaire