Volatilité obligataire : attention à l'effet duration Florian Ielpo, head of macro, Multi Asset Group, LOIM

La volatilité des taux continue d'être au centre des préoccupations de bon nombre d'investisseurs. Si l'on regarde le verre à moitié plein, cette volatilité des taux a popularisé un certain nombre de stratégies d'investissement au sein des départements « QIS » de différentes banques d'investissement et nous sommes acquis à l'idée de l'intérêt de celles-ci encore aujourd'hui. Si l'on regarde le verre à moitié vide, cette volatilité des taux a également exercé une forte influence sur nos investissements « risk based », nous conduisons à préférer le cash aux obligations – nous avons déjà amplement communiqué à ce sujet.

Il est cependant nécessaire de ne pas faire d'amalgame entre volatilité des taux et volatilité des rendements des obligations. Ces dernières sont victimes de la volatilité des taux, mais pas seulement : un effet duration mesure leur sensibilité à cette volatilité. Cette semaine, dans Simply Put, nous revenons sur cette liaison dangereuse et son incidence sur la volatilité des rendements obligataires d'aujourd'hui, et de demain.

Volatilité des taux vs. volatilité des obligations

Comme nous en discutions la semaine passée, la volatilité des taux pourrait se maintenir à des niveaux élevés reflétant une demande de couverture accrue contre le risque taux ainsi que la conséquence naturelle de niveaux de taux eux-mêmes plus élevés. Il est cependant nécessaire de se garder de confondre volatilité des taux et volatilité des rendements obligataires.

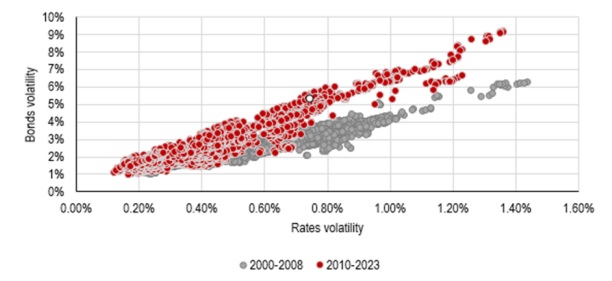

La figure 1 compare ces deux métriques. Si une volatilité taux plus élevée est généralement synonyme de volatilité obligataire plus élevée, cette relation reste imparfaite, notamment lorsque la volatilité taux atteint ses plus hauts. Ainsi lorsqu'elle avoisine 1.3%, la volatilité d'un indice « aggregate » peut se situer entre 5% et 9%, soit un ratio allant de près de 1 à 2. Pour une volatilité taux telle que celle que l'on observait en octobre (environ 0.8% pour les taux à 10 ans), la volatilité obligataire a oscillé entre 2% et 5.5%, à nouveau un rapport du simple au double.

Comment expliquer ces écarts de réponse des obligations à la volatilité des taux et quelles leçons tirer quant à la situation actuelle ? La réponse tient en un mot : l'impact de la duration.

Figure 1 : Volatilité des taux américains à 10 ans vs. volatilité des rendements de l'indice Bloomberg Barclays Aggregate (1996-2023)

C'est la faute de la duration

La performance d'une obligation hors portage est largement gouvernée par le produit entre sa duration et les variation des taux. La duration mesure ici la sensibilité relative du prix de cette obligation aux variations des taux et les étudiants en finance s'acharne chaque année à en dériver la formule analytique. Nos lecteurs les plus curieux seront intéressés par le calcul de la variance du produit entre duration et variation des taux : de ce calcul, on pourra déduire une approximation des composantes qui forment la volatilité des rendements d'une obligation.

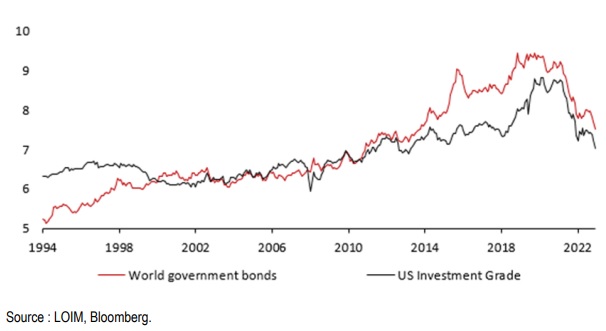

Moyennant quelques hypothèses simplificatrices, la réponse tient en une phrase : il s'agit du produit entre duration et volatilité des taux. Autrement dit, plus une obligation a une duration élevée et plus la volatilité de ses rendements démultipliera la volatilité des taux. Si cette idée pourra sembler simpliste à notre lectorat le plus averti dans le cas d'une seule obligation, une fois transposée au cas d'un indice obligataire, elle prend tout son intérêt. En l'espace d'une décennie, ces indices ont vu leur duration évoluer d'une moyenne de 6 à 9 années (voir Figure 3) : non seulement la volatilité taux a progressé ces derniers trimestres, mais cet accroissement est survenu dans un contexte de duration élevée – un triste alignement de planètes pour le monde obligataire.

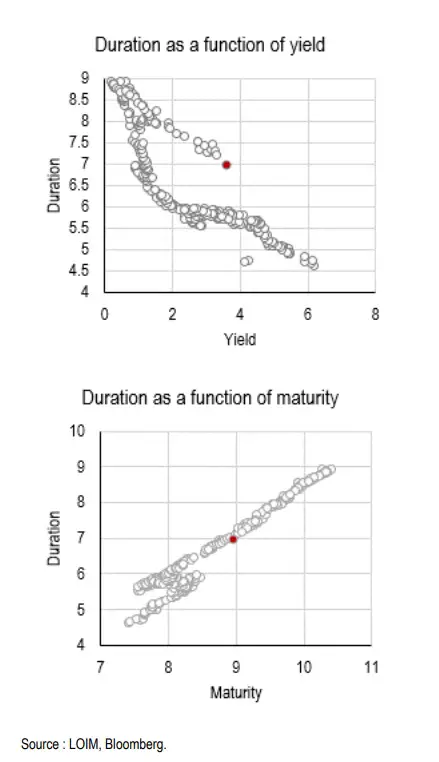

La question qui accompagne ce constat est bien évidemment la suivante : quid de la suite ? Les graphiques en Figure 2 présentent les deux principaux fondamentaux de la duration des indices :

- Le niveau des taux : lorsque les taux baissent, la duration des obligations augmente mécaniquement.

- La maturité moyenne des émissions : de façon très intuitive, la duration des indices est une fonction croissante de la maturité moyenne des obligations qui les composent.

Au cours de la dernière décennie, la duration des indices obligataires a connu une croissance mécanique avec la baisse des taux mais aussi avec l'allongement des échéances des émissions. Depuis 2021, le monde obligataire a commencé à faire machine arrière et des émissions plus courtes voient le jour alors que la progression des taux continue d'alléger la duration des indices. On peut le lire dans la figure 3, la duration des indices obligataires les plus suivis a ainsi reculé d'un peu plus d'une année. Ainsi, si la volatilité des taux a bel-et-bien atteint des niveaux élevés, un effet de second ordre – la baisse de la duration – pourrait bien tempérer cet effet de premier ordre.

Figure 2 : Duration de l'indice Bloomberg Barclays Aggregate vs. niveau des taux et échéance (1996 à 2023)

Figure 3. Évolution historique de la duration des indices obligataires (indices BAML)

Pour dire les choses simplement, le recul de la duration à mesure que les taux montent et que les échéances des nouvelles émissions se raccourcissent pourrait permettre de tempérer l'accroissement de la volatilité des taux.

Nowcasting Corner

Cette section rassemble l'évolution la plus récente de nos indicateurs de nowcasting pour la croissance mondiale, les surprises en matière d'inflation mondiale et les surprises en matière de politique monétaire mondiale. Ces indicateurs permettent de suivre les évolutions macroéconomiques les plus récentes qui font bouger les marchés.

Nos indicateurs de prévision indiquent actuellement :

- Notre indicateur de croissance a reculé cette semaine avec la publication de l'ISM américain qui a connu un recul inattendu.

- Notre indicateur d'inflation est resté stable cette semaine, avec 55% de données en augmentation.

- Notre indicateur de politique monétaire était en pleine cohérence avec le discours de la Fed, toujours en mode pause mais marginalement plus inquiétée par la croissance.

A propos de Lombard Odier

Lombard Odier est une banque privée dont la mission de la banque est d'être la référence pour les entrepreneurs et leurs familles, non seulement pour le moment présent, mais également pour les générations futures. Cette banque aspire à être un leader en matière d'innovation pour les clients privés et institutionnels qui recherchent une gestion de patrimoine et d'actifs personnalisée et durable. Leur vision est de devenir la maison indépendante leader en matière d'investissement soutenable en créant de la valeur durable pour leurs clients grà¢ce à des solutions d'investissement novatrices.

Depuis sa fondation en 1796, Lombard Odier a traversé avec succès 40 crises financières en repensant constamment leur environnement et en offrant de nouvelles perspectives d'investissement à leurs clients.

En tant qu'entreprise de tradition familiale, la société accompagne ses clients sur plusieurs générations. Grà¢ce à une approche spécifique et personnalisée, elle permet à ses clients d'aborder leur patrimoine de manière globale, coordonnée et efficiente, étant proche de leurs préoccupations.

La banque est solide et très bien capitalisée, avec un bilan très liquide et une gestion conservatrice des investissements. Leur ratio de fonds propres est plus de deux fois supérieur aux exigences réglementaires et ils ne possèdent pas de dette extérieure. Lombard Odier gère CHF 358 milliards d'actifs pour le compte de ses clients au 31 décembre 2021.

0 Commentaire