Les banques centrales et les gouvernements ont perdu leur pari. Lorsque la crise a débuté en 2006, les taux américains à court terme étaient à 5%. En 2008 ils sont descendus à zéro et sont virtuellement restés inchangés depuis. Un paquet anti-crise de 25 000 milliards $ a été injecté dans le système financier. C'est ce que JP Morgan et Goldman Sachs ont poussé la Fed à faire pour sauver les banques (et les banquiers). Dix ans plus tard, le système financier mondial est dans une situation potentiellement plus grave. La dette mondiale a explosé. La plupart des gouvernements sont déficitaires, et le système financier est au bord du gouffre. 8 000 milliards $ de dette gouvernementale est maintenant en territoire négatif, et plus de 16 000 milliards $ est sous les 1%.

Les rendements négatifs sont supposés stimuler une économie mondiale déflationniste, et aussi sauver les pays en faillite qui sont incapables de payer les intérêts sur leurs dettes qui explosent. Mais, comme d'habitude, les banquiers centraux ont tout faux. Les taux négatifs augmentent les risques pour le système financier et l'économie mondiale. La rentabilité bancaire s'éffondre à cause des bas taux, et cela les amène à prendre de plus gros risques. Pour les épargnants, cela tue l'incitation à l'épargne. Et, sans l'épargne, il n'y aura pas d'investissement et de croissance dans l'économie. Mais le plus grand désastre frappe le secteur des retraites. Presque tous les fonds de retraite sont sérieusement sous-financés, surtout s'ils appliquent des taux de rendement réalistes. Les fonds de retraite détiennent principalement trois types d'investissement, soit des actions, des obligations et de l'immobilier. Mais ces actifs sont tous des bulles, gonflés par l'explosion de crédit orchestrée par les banques centrales. Lorsque ces actifs imploseront, il ne restera plus de fonds de retraite pour personne. Les gens qui s'apprêtent à prendre leur retraite dans les prochaines années n'ont pas idée de ce qui les attend. Ils n'auront pas de retraite, ou ils en auront une qui ne vaut rien. À mesure que l'économie se détériorera, le chômage grimpera dramatiquement. La combinaison de retraités sans pension et d'un pourcentage important de la population sans travail va mener à des catastrophes humaines. Les gouvernements, évidemment, imprimeront une quantité infinie de monnaie, mais cela n'aura aucun effet, puisque de la monnaie créée de toute pièce ne créera jamais de la richesse.

Tout cela est le résultat de l'interférence des banques centrales dans les cycles naturels de l'économie par la répression financière? elles interfèrent avec les lois naturelles. Au lieu d'assister à des cycles mineurs de prospérité-récession, la manipulation des marchés et de l'économie engendre plutôt des supers cycles de prospérité-récession. Ce n'est, bien sûr, pas la première fois que cela arrive dans l'histoire, et cela continuera d'arriver. Malheureusement, cela entrainera une période de transition très difficile pour les générations actuelles et futures.

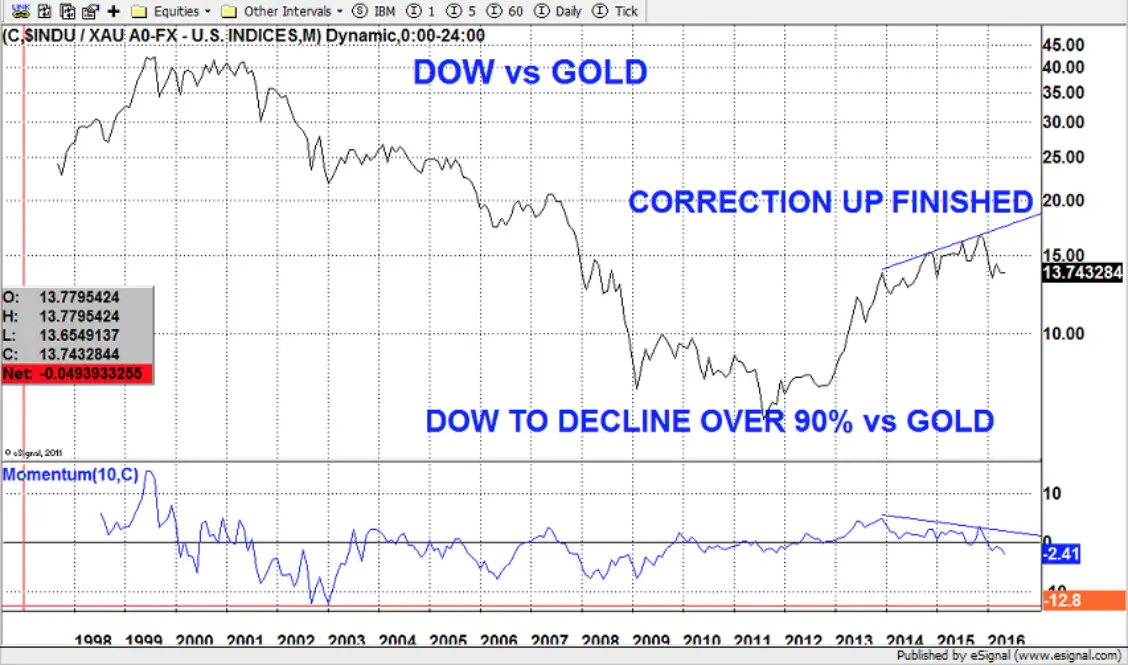

En plus de tous ces facteurs fondamentaux négatifs, certains indicateurs nous indiquent que nous nous approchons de la prochaine phase de ralentissement qui a débuté en 2006, et qui a marqué un répit temporaire. J'ai précédemment parlé de l'importance du ratio Dow Jones/or. Ce ratio a atteint un pic en 1999, quand le Dow était à un sommet et que l'or était à un bas de 250 $ l'once. Le ratio a alors décliné de 87% jusqu'en septembre 2011. Cela signifie que l'investisseur moyen sur le marché boursier américain a perdu 87% par rapport à celui qui détenait de l'or. Entre 2011 et la fin 2015, le ratio a repris 25% de sa chute depuis 1999. Techniquement, il est très clair que le rebond technique du ratio est maintenant terminé et qu'il se dirige vers de nouveaux bas. Depuis décembre de l'an dernier, le Dow Jones a décliné de 18% par rapport à l'or. Je vois le ratio descendre bien en dessous du 1:1 de 1999 (Dow à 800, or à 800$). Mais même si le ratio ne descendait qu'à 1, cela signifierait une chute du Dow Jones de 92% par rapport à l'or. Donc l'or, dans les prochaines années, non seulement préservera la richesse des investisseurs, mais il l'augmentera. Au contraire, détenir des actions mènera au désespoir total et à la destruction totale de la richesse.

Un autre indicateur nous indique une reprise du marché haussier des métaux précieux : le ratio or/argent. Normalement, c'est l'argent qui mène les tendances des marchés des métaux. C'est ce qui est arrivé dans les années 1970 quand l'or a atteint un pic de 50 $ en 1980. C'est aussi arrivé en 2011 quand l'argent a encore atteint 50 $, après avoir grimpé deux fois plus vite que l'or sur une période de douze mois. Le ratio a atteint son bas à 30 en 2011, avant de remonter à 83, en février de cette année. Il s'agit d'un niveau de résistance important, et plusieurs indicateurs techniques ont signalé que la correction était terminée à ce niveau. Depuis, le ratio a perdu 13%, ce qui signifie que l'argent mène la hausse des métaux précieux. D'ici les deux prochaines années, le ratio devrait atteindre encore 30, ce qui veut dire que l'argent grimpera deux fois plus vite. Nous pourrions assister à un mouvement vers le niveau historique important de 15. La reprise de la tendance baissière du ratio nous envoie deux messages importants : premièrement, l'argent performera beaucoup mieux que l'or et, deuxièmement, les métaux sont en route vers de nouveaux sommets. Mais les investisseurs ne doivent pas oublier que l'argent est extrêmement volatile, et qu'il est beaucoup plus facile de dormir sereinement en détenant plus d'or que d'argent.

Il semble que 2016 sera une année où la volatilité augmentera dramatiquement. Les risques dans l'économie mondiale et les risques géopolitiques sont plus grands que jamais. Les États-Unis et leurs alliés ont créé l'anarchie en Afghanistan, en Irak, en Libye et en Syrie, avec d'importantes répercussions pour la sécurité mondiale. Il y a aussi plusieurs régions qui pourraient provoquer des conflits majeurs, comme l'Ukraine, l'Arabie saoudite, la Corée du nord et la Chine (Mer de Chine méridionale). Comme l'Histoire nous l'apprend, les empires en faillite partent souvent en guerre, en dernier acte de désespoir. Espérons que cela n'arrive pas, mais soyons conscients que le risque est élevé.

Source: GoldSwitzerland

0 Commentaire