Depuis le début de la correction de l'or en 2013, l'argument le plus baissier que j'entends est qu'il n'y a pas de risque d'hyperinflation ou, même, d'inflation élevée, mais plutôt un risque de déflation (ou un taux d'inflation négatif, à ne pas confondre avec un taux de hausse de l'inflation plus faible, ou la désinflation).

Qu'en penser ? Premièrement, définissons ce que nous voulons dire par inflation. En général, on définit l'inflation comme étant une hausse des prix de la plupart des biens et services. Mais qu'est-ce qui cause cette hausse ? Est-ce un changement dans l'offre et la demande de ces biens et services, ou seulement une augmentation ou diminution de la quantité de monnaie en circulation ? Si la hausse des prix se produit à cause d'une augmentation de la monnaie en circulation, nous avons de l'inflation. Cela arrive lorsque une banque centrale émet plus de monnaie que nécessaire pour les transactions de biens et services, afin de créer une illusion d'augmentation de la richesse. Au contraire, ce qui arrive dans ce cas est une perte de valeur de la devise (dollar, euro, etc.) à cause d'une augmentation de l'offre, plutôt qu'un changement dans l'offre et la demande desdits biens et services.

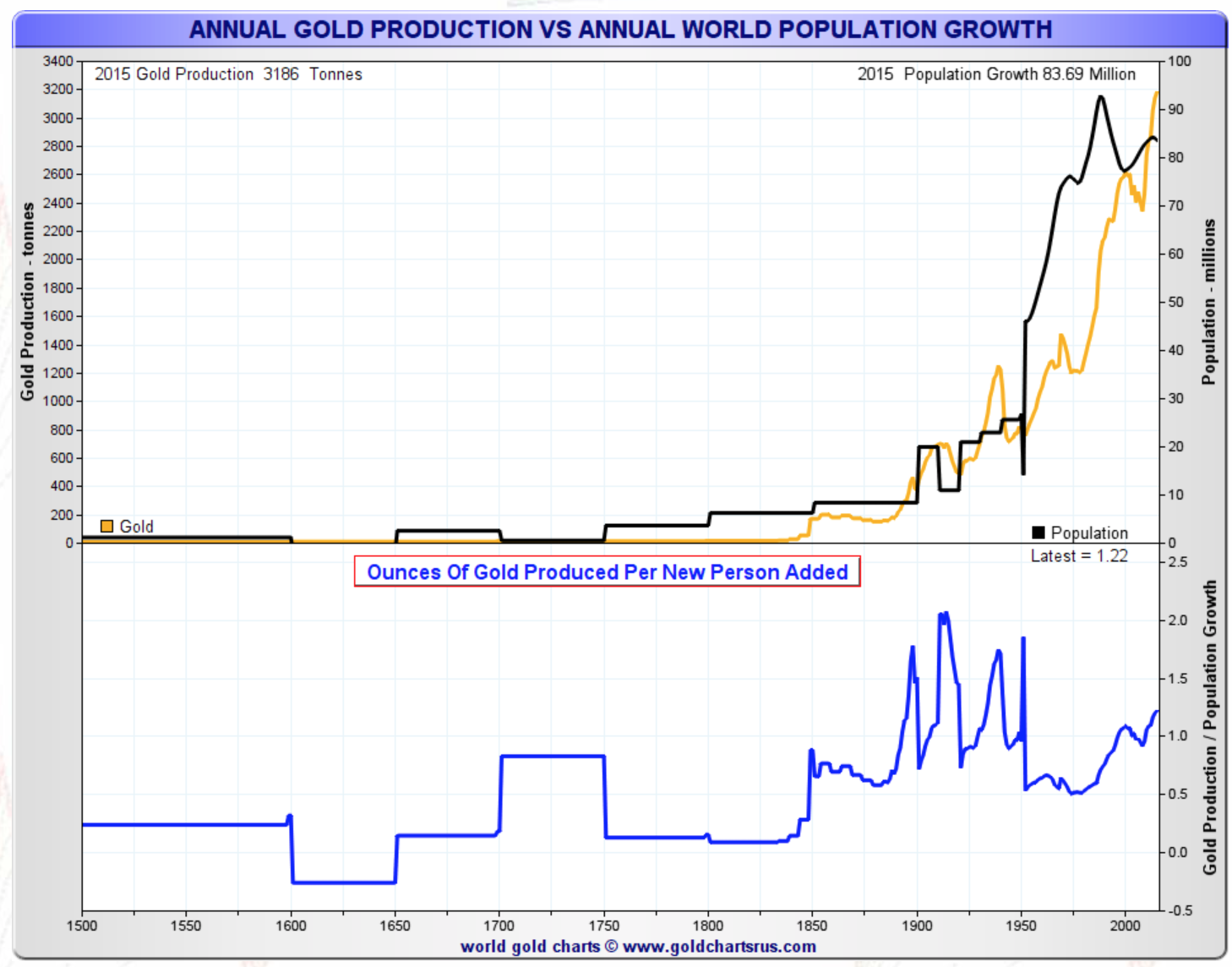

Il y a même eu un peu d'inflation avec l'or. Cependant, dans le graphique ci-dessous, nous pouvons voir que le taux d'inflation de l'or est en corrélation avec la croissance démographique. Comme vous pouvez le voir dans le graphique, la croissance démographique, récemment, a été de 1,2%, tandis que la production aurifère a crû de 1,7%. Depuis 1500, il se produit environ, de façon relativement constante, une once d'or pour chaque nouvelle personne sur la planète.

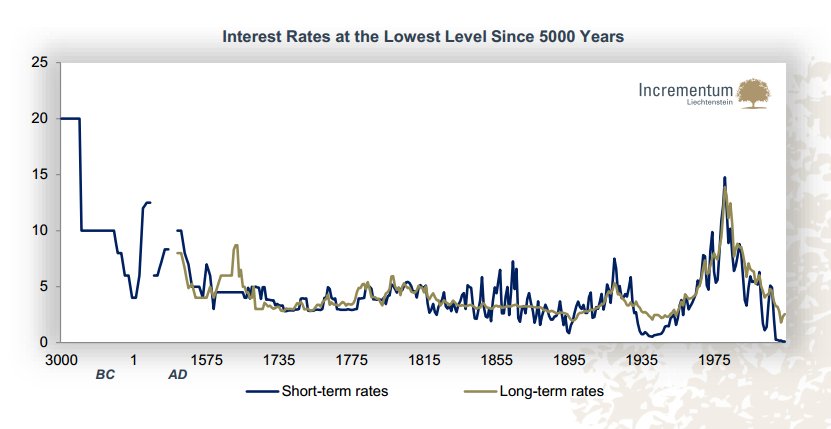

En période de déflation, la valeur de la monnaie augmente et les taux d'intérêt deviennent négatifs; les gens veulent alors conserver des liquidités, voir tout leur argent liquide, hors du système bancaire. Cela est catastrophique pour le système bancaire, et peut même mener à sa destruction. C'est pourquoi la déflation est le plus grand ennemi des banques et des banques centrales. Cependant, après une période prolongée d'endettement vient une période de désendettement qui peut conduire à une période de déflation. L'ancien gouverneur de la Banque du Canada et désormais gouverneur de la Banque d'Angleterre, Mark Carney, a appelé cela, dans un discours en 2011, le "moment Minsky" du système monétaire international.

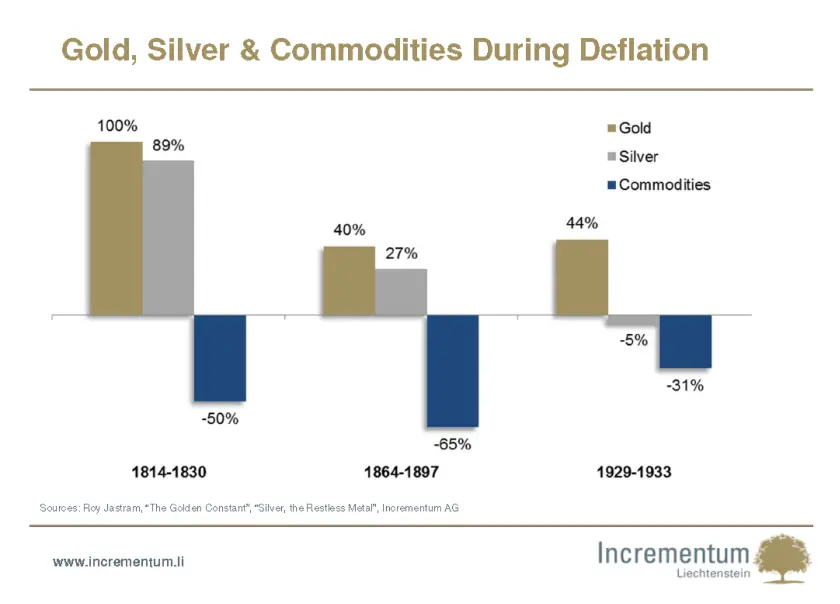

Comment l'or a-t-il réagi lors des précédentes périodes de déflation ? Roy Jastram, auteur de l'excellent livre sur l'or, The Golden Constant, a identifié trois périodes majeures de déflation : 1814-1830 (16 ans), 1864-1897 (33 ans), et 1929-1933 (4 ans). Le seul paramètre monétaire qui soit demeuré constant à travers ces périodes est l'or. Une quantité donnée d'or se serait échangée pour 80% plus de matières premières en 1896, au Royaume-Uni, que vingt ans plus tôt. Entre 1920 et 1933, les prix chutèrent au niveau le plus bas de l'histoire britannique. L'or a réagit en augmentant son prix en même temps que les matières premières jusqu'à ce qu'il atteigne un pic en 1920. L'indice du prix de l'or est resté constant, à une décimale près, pendant 90 ans. Il a ensuite grimpé de 33% entre 1918 et 1920.

Roy Jastram conclut que, durant les périodes de forte déflation, la valeur opérationnelle de l'or augmente. Il indique aussi que l'or maintient son pouvoir d'achat pendant de longues périodes (demi-siècles), non pas parce que le prix de l'or suit celui des matières premières, mais parce que le prix des matières premières rejoint celui de l'or.

En déstabilisant le système bancaire et le système monétaire, la déflation crée une période de chaos et d'incertitude, ce qui est positif pour le prix de l'or. L'or est la seule monnaie qui soit réelle et qui ne comporte pas de risque de contrepartie, contrairement aux devises papier, basées sur de la dette. En période de déflation, plusieurs banques font défaut et les faillites sont généralisées, alors les gens ont tendance à conserver leur argent liquide hors du système bancaire et à le transformer en ce qui s'échange le mieux, l'or et l'argent, qui n'ont pas de risque de contrepartie. S'il y a une implosion déflationniste, aucun système financier ne fonctionnera correctement pendant une période, et l'or et l'argent feront partie des seules méthodes de paiement. Si vous ajoutez à cela l'élimination de la monnaie papier, comme le propose l'ancien économiste du FMI, Kenneth Rogoff, alors l'or et l'argent sont les plus acceptables formes d'argent liquide physique qu'il restera.

En conclusion, il n'est pas nécessaire d'avoir un taux d'inflation élevé ou de l'hyperinflation, comme on le lit souvent dans les médias, pour que le prix de l'or s'envole. La déflation pourrait aussi générer une augmentation significative de la demande d'or et, donc, de son prix. Les seules choses qui pourraient nuire à l'or seraient la désinflation et une faible inflation.

Nous sommes aujourd'hui dans une période de transition vers un nouveau système monétaire international. Durant cette période de transition, les gens auront besoin d'une monnaie pour payer ou échanger. En période de crise, d'hyperinflation ou de déflation, l'or a toujours joué le rôle de monnaie. L'or est la monnaie in extremis (de dernier recours).

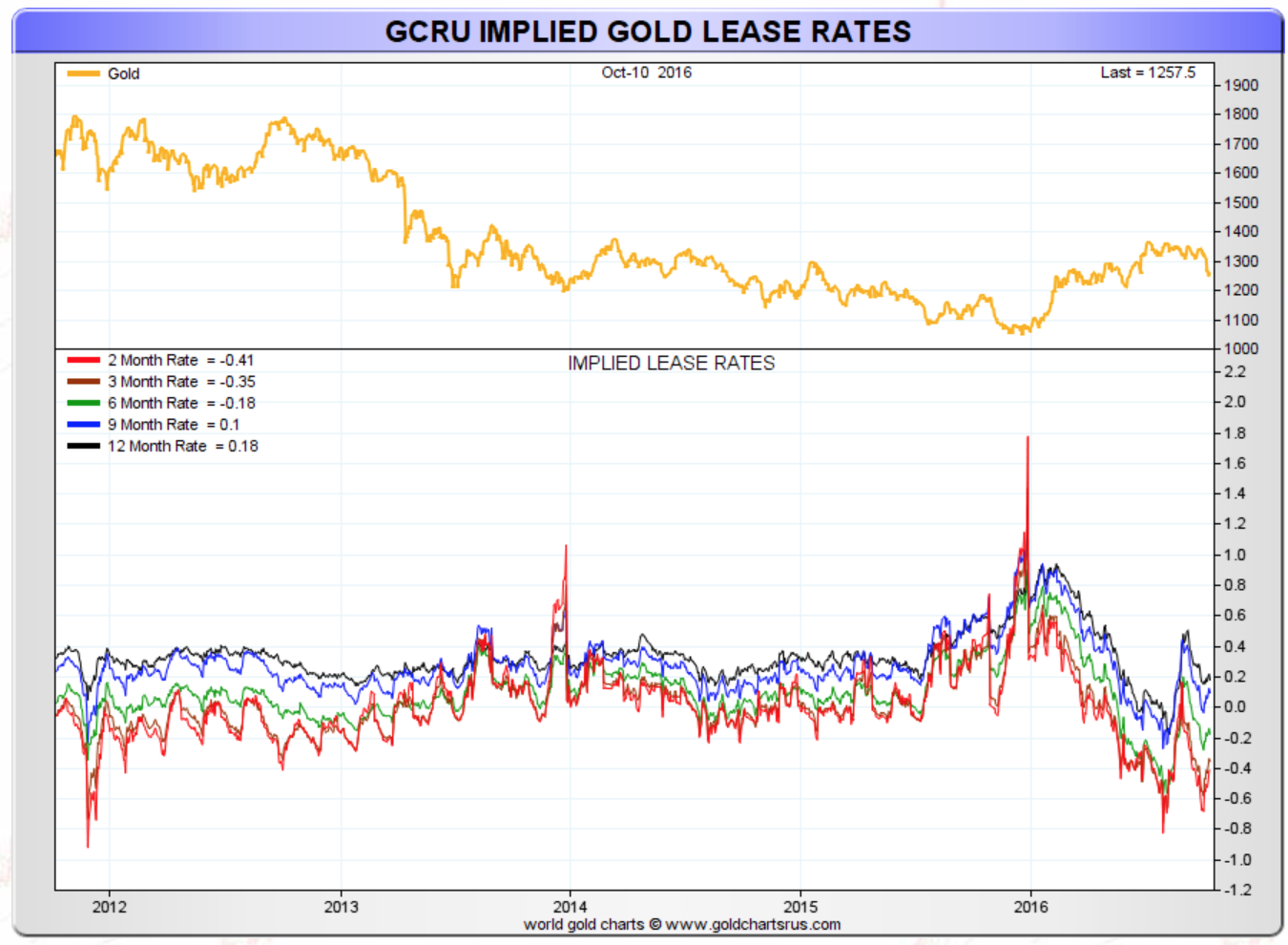

Les taux d'intérêt négatifs sont un aspect de la déflation que l'on peut observer dans plusieurs pays. Les taux d'intérêt négatifs sont haussiers pour l'or. La backwardation (le déport) de l'or et l'argent est la conséquence de la manipulation des taux d'intérêt par l'État. La backwardation se produit quand le prix d'un contrat à terme d'une marchandise (l'or et l'argent, par exemple) est plus bas que le prix au comptant (spot). Cela indique que les gens préfèrent détenir de l'or et de l'argent, plutôt que la monnaie fiduciaire, qu'elle soit papier ou électronique, d'un pays (dollar, euro, yen, etc.).

Si la monnaie papier régnait en maître, la backwardation de l'or et de l'argent disparaîtrait; mais ce ne semble pas être le cas en ce moment. Le contrat à terme sur l'or, moins cher que le prix spot, démontre que les taux d'intérêt sur l'or sont plus importants que les taux sur la monnaie fiduciaire. Plus l'or et l'argent vont vers la backwardation, plus cela indique qu'il y a moins d'or et d'argent disponible à échanger contre des dollars ou autres devises. Viendra un temps où il n'y aura plus d'or ou d'argent disponible pour échanger contre les devises papier, aux prix actuels. Cela sera précédé d'une forte augmentation de la backwardation, jusqu'à la backwardation permanente. Une base négative indique une grosse pénurie d'or et d'argent disponible pour livraison. Nous observons déjà des signes de backwardation sur le marché de l'or.

En conclusion, en période d'hyperinflation, l'or reflétera la dévaluation de la monnaie papier ou électronique, tandis qu'en période de déflation, il reflétera l'effondrement du système bancaire. Ce sera alors le retour à l'or en tant que monnaie in extremis, encore une fois.

0 Commentaire