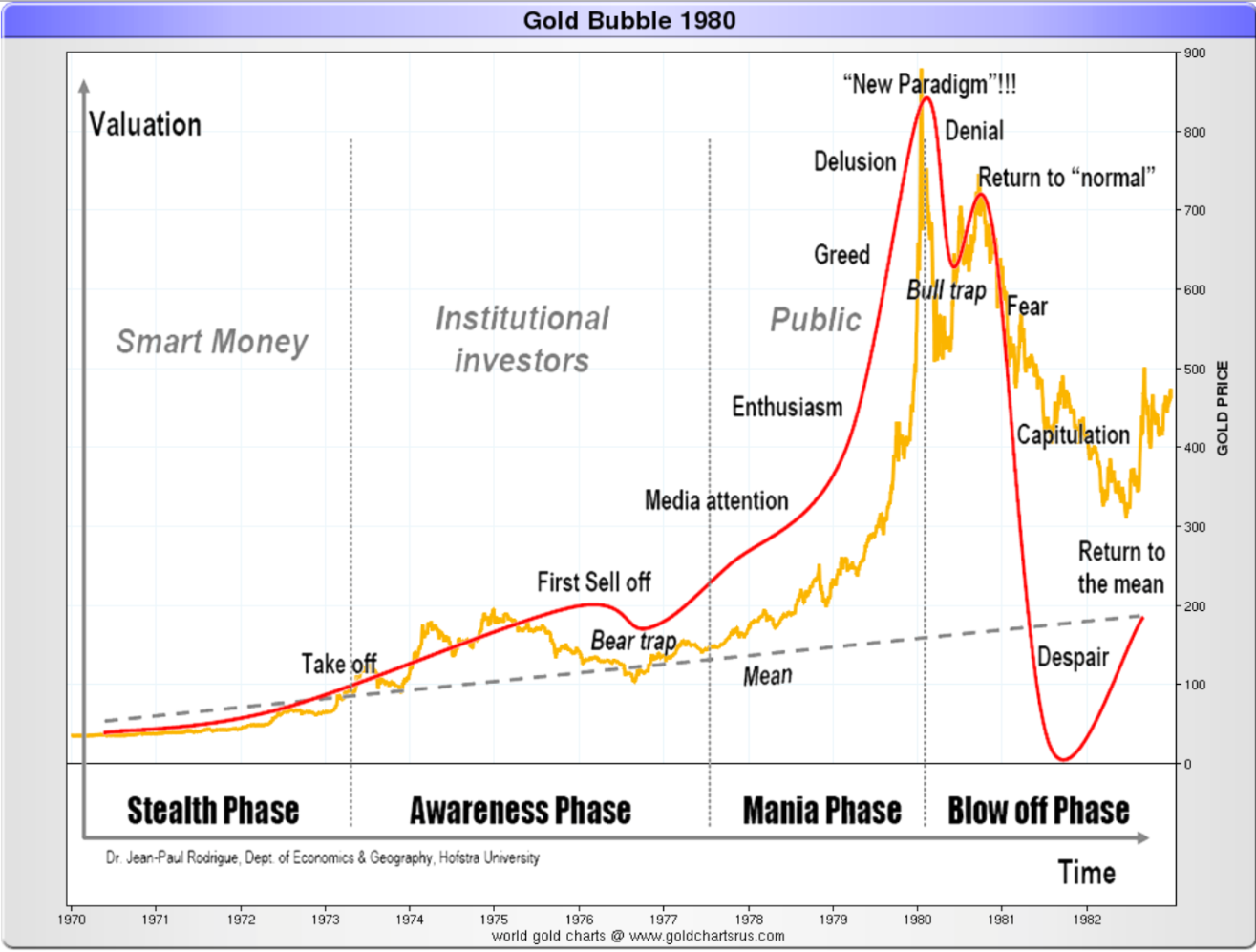

Si on regarde le graphique du marché haussier de l'or des années '70 et qu'on y superpose la forme typique d'une bulle, on peut constater clairement qu'il épouse de près le modèle de bulle, mais sans toutefois entrer en phase de "désespoir total".

Ceux qui, comme moi, ont vécu l'euphorie des années '70 et la capitulation des années '90, seront certainement d'accord avec la description du marché de l'or en tant que bulle.

En regardant le graphique ci-dessous, il ne semble pas que l'or était en phase de "désespoir total", mais je me souviens bien du discours ambiant des années '90 dans la finance, selon lequel l'or était une relique du passé, un métal inutile dont la valeur fondamentale était de zéro, et que son prix allait chuter jusqu'à $50 l'once, voire même $0.

Ce discours est généralement très caractéristique d'un bas important établi.

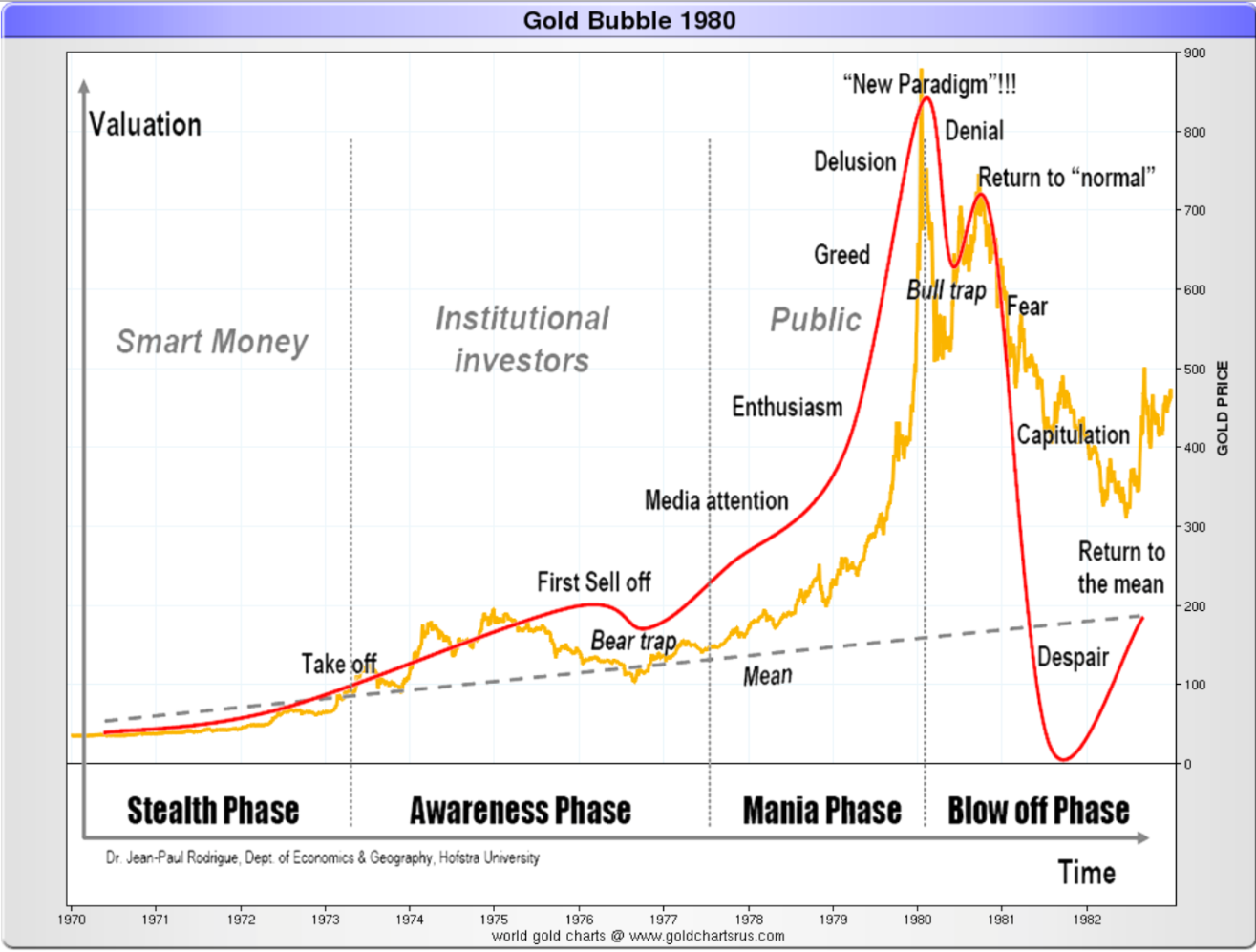

Graphique #1: Bulle de l'or 1980  Jetons maintenant un coup d'?il sur le marché de l'or depuis 2000 (graphique #2) et comparons-le avec la bulle des années '70 et aussi au modèle typique de bulle.

Jetons maintenant un coup d'?il sur le marché de l'or depuis 2000 (graphique #2) et comparons-le avec la bulle des années '70 et aussi au modèle typique de bulle.

Si, et c'est un gros si, l'Histoire se répète, alors l'or se trouve actuellement en phase de prise de conscience et, plus spécifiquement, à la fin d'un piège baissier.

Si le prix de l'or suit les mêmes tendances qu'en '70, ou quelque chose de similaire, il n'est alors pas impossible qu'il atteigne $5,000 l'once, voire le dépasse et approche les $6,000.

Et quand ? Si le modèle des années '70 se répète, même si ce n'est pas exactement de la même façon, on peut s'attendre à ce que la phase de mania débute entre 2015 et 2017 et qu'elle se poursuive jusqu'en 2022-2023.

Graphique #2: L'or ? future bulle potentielle  Souvenons-nous également que l'or n'est pas un métal industriel; il est principalement un métal monétaire.

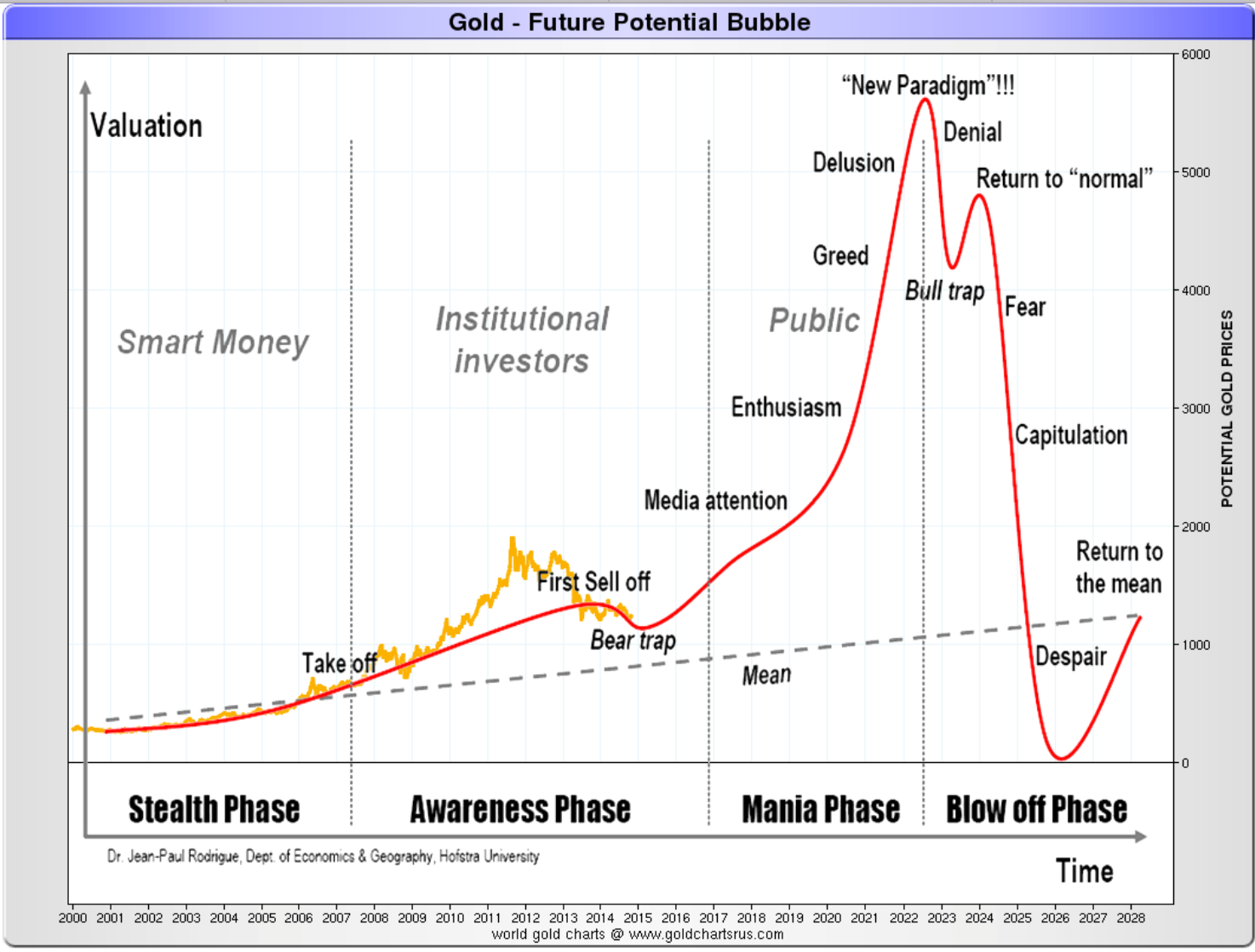

Souvenons-nous également que l'or n'est pas un métal industriel; il est principalement un métal monétaire.

Ainsi, si on le met en relation avec la base monétaire des États-Unis, comme on le voit dans le graphique #3 ci-dessous, en supposant un ratio de 40% d'or sur la base monétaire, le prix de l'or devrait aujourd'hui se situer aux alentours de $5,000 l'once, tandis qu'avec un ratio de 100%, il devrait se situer au-dessus des $10,000.

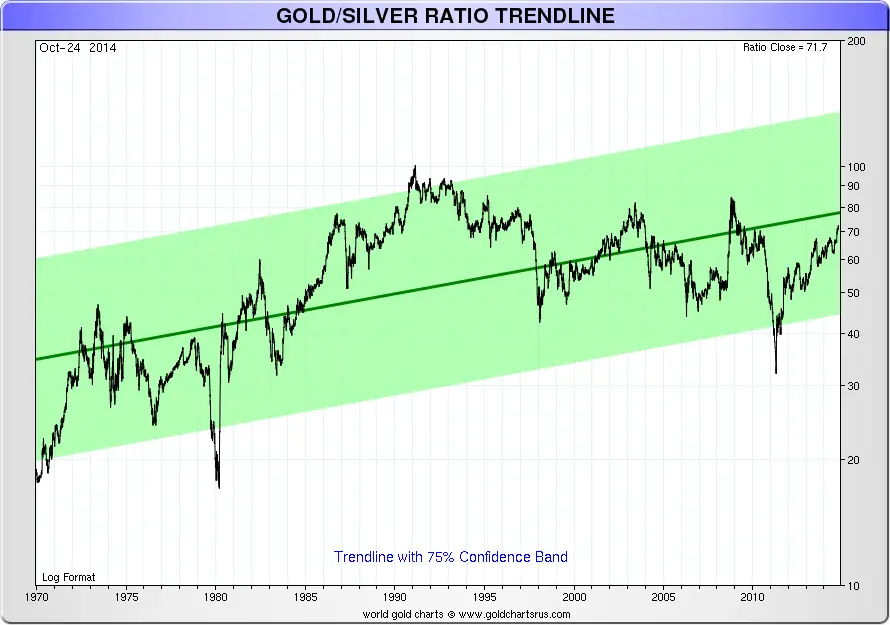

Graphique #3: Base monétaire des États-Unis par habitant vs l'or  Le ratio or/argent très élevé (graphique #4) indique, selon moi, que le marché des métaux précieux s'attend à un effondrement monétaire, étant donné que l'or est un métal monétaire et que l'argent, aujourd'hui, est surtout utilisé dans l'industrie.

Le ratio or/argent très élevé (graphique #4) indique, selon moi, que le marché des métaux précieux s'attend à un effondrement monétaire, étant donné que l'or est un métal monétaire et que l'argent, aujourd'hui, est surtout utilisé dans l'industrie.

Ce ratio peut encore augmenter sur le court terme et atteindre plus de 100.

Il se situe maintenant à 71,7.

Cependant, ne vous y trompez pas, l'argent est un métal secondaire qui mérite bien, à mon avis, le surnom d' "or du pauvre".

Une fois la phase de mania débutée dans l'or, que je mets en corrélation avec l'effondrement de l'actuel système monétaire et, par là même, du dollar us, l'argent suivra alors l'or et le surpassera même.

On l'a vu avec la récente phase d'envol entre 2000 et 2012.

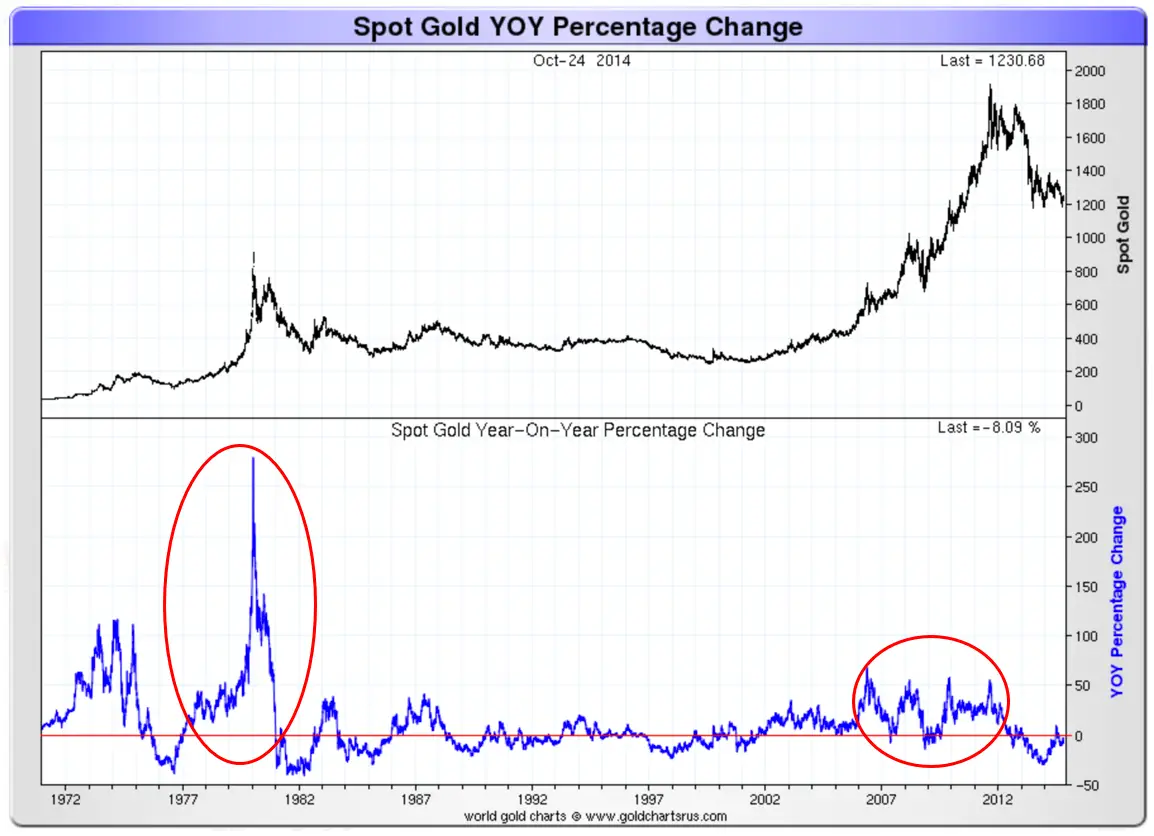

Graphique #4: Ligne de tendance du ratio or/argent  Le taux de variation du prix sur 12 mois est un indicateur que j'aime suivre dans le marché de l'or pour y voir des signes de phase de mania (graphique #5).

Le taux de variation du prix sur 12 mois est un indicateur que j'aime suivre dans le marché de l'or pour y voir des signes de phase de mania (graphique #5).

Ou, si vous préférez, l'accélération du prix.

Observez ci-dessous la forme parabolique de cet indicateur dans les années '70 en comparaison avec la forme plate depuis 2000.

Graphique #5: Pourcentage de variation du prix spot de l'or sur 12 mois  Les derniers mois ont peut-être donné l'impression que la crise financière était terminée et que l'économie reprenait vie, surtout celle des États-Unis, mais, comme je l'ai dit dans un récent article, il s'agit plutôt du calme avant la tempête.

Les derniers mois ont peut-être donné l'impression que la crise financière était terminée et que l'économie reprenait vie, surtout celle des États-Unis, mais, comme je l'ai dit dans un récent article, il s'agit plutôt du calme avant la tempête.

Ce à quoi nous assistons ressemble plutôt à un brassage des problèmes financiers sur les divers bilans, grâce à des man?uvres financières sophistiquées, man?uvres qui devraient plutôt s'appeler manigances, ce qui serait plus juste.

La seule chose que les gouvernements, mais surtout celui des États-Unis, essaient de faire est de repousser le problème ou de le déplacer ailleurs via des guerres de devises.

La nouvelle Guerre froide n'est pas terminée non plus mais, au contraire, elle s'intensifie.

Des conflits géopolitiques naissent partout, qu'il s'agisse de l'Ukraine en Europe, de la Somalie en Afrique, de Hong Kong en Asie, du Venezuela en Amérique du Sud, ou de la Syrie et de l'Irak au Moyen-Orient, sans oublier les émeutes de Ferguson aux États-Unis.

Même le Canada n'est pas en sécurité, comme on l'a vu la semaine dernière avec l'attaque sur le Parlement canadien.

Certains de ces conflits resteront locaux, mais certains autres pourraient s'envenimer et provoquer un conflit ouvert entre les superpuissances.

Alors, est-ce que l'or à $5,000 n'est qu'une illusion entretenue par quelques partisans de l'or, comme certains le prétendent ? Je ne le crois pas.

J'ai beau chercher, mais je ne trouve pas d'arguments raisonnables pouvant contrer une telle augmentation du prix de l'or.

Tout ce que je constate est une dégradation et, même, une accélération du problème mondial de la dette.

Il est évident que la Russie et la Chine accumulent de l'or pour leurs réserves officielles, que l'or est au centre de leurs guerres de devises et fait partie d'une stratégie qui vise à détrôner le dollar us.

Les guerres de devises et de l'or continuent et s'amplifient même, allant à l'encontre des récentes déclarations du G10.

Même le gouvernement américain souhaite désespérément une dévaluation du dollar par rapport à l'or, même si cette dévaluation devrait se faire lentement et de manière contrôlée.

Y parviendra-t-il ? J'en doute.

Un effondrement du dollar us n'est pas à exclure, ce qui pourrait facilement faire grimper l'or à $10,000 et au-delà.

Plusieurs sont d'avis que, sans inflation ou hyperinflation, l'or ne peut atteindre $5,000, mais ils ignorent que, dans un environnement déflationniste, le système bancaire mondial s'effondre, et que cela est aussi haussier pour l'or que peut l'être l'hyperinflation.

Le seul problème est de déterminer la date.

L'or atteindra au moins $5,000, mais cela arrivera-t-il bientôt ? « Don't fight the Fed » (ne luttez pas contre la Fed), comme ils disent, et le passé récent le confirme.

Cependant, il devient de plus en plus clair que tout les Quantitative Easings (QE) n'ont pas fait redémarrer l'économie mondiale : ils n'ont fait qu'éviter un effondrement majeur.

Ils ont simplement réussi à retarder l'inévitable.

Si l'or suit le modèle typique d'une bulle, et je crois qu'il le fera, alors l'or atteindra au moins $5,000 d'ici 2022, d'ici huit ans.

Il s'agit, bien sûr, de spéculation de ma part, mais je crois que c'est une prévision éclairée, basée sur l'histoire et mes recherches.

Je ne peux omettre le fait que nous travaillons avec des informations incomplètes, car le marché de l'or en est un des plus opaques que je connaisse.

Si nécessaire, je réviserai mes projections si de nouvelles informations deviennent disponibles.

Comme John Maynard Keynes aurait déclaré : « Quand mes informations changent, je revoie mes conclusions.

Et vous, que faites-vous ? »? Moi aussi, c'est ce que je ferai.

0 Commentaire