Les investisseurs peuvent-ils vraiment se tromper à ce point ? Le risque mondial est aujourd'hui plus grand que jamais et pourtant, la majorité des investisseurs ne laissent entrevoir aucune crainte. Tellement de catalyseurs sont susceptibles de transformer les rêves de l'économie mondiale en cauchemar éveillé qu'il est impossible de prévoir d'où cela viendra. Il pourrait s'agir d'un effondrement de la dette au Japon, en Chine, aux États-Unis, dans la zone euro ou dans les marchés émergents. Ou d'un effondrement de la monnaie dans l'une de ces régions. Ou alors d'un effondrement du marché boursier. Ou bien..

Plusieurs marchés boursiers atteignent des sommets historiques. Mais il n'y a ni peur, ni correction importante. Toute légère baisse est une opportunité d'achat. Le S&P a été multiplié par 4 depuis 2009, mais cela ne rend pas les investisseurs nerveux. Que les marchés aient été alimentés par une expansion dangereuse et insoutenable du crédit ne les inquiète pas. Le fait que la dette mondiale ait doublé depuis 2006 non plus.

LE CHANGEMENT COMMENCE en PÉRIPHÉRIE

Mais le changement commence en périphérie, où très peu de gens regardent. En Chine, l'indice Composite de la bourse de Shanghai a baissé de 23 % depuis janvier. Au Brésil, l'indice Bovespa a perdu 17% cette année. En Turquie, la bourse d'Istanbul a chuté de 20%.

Il est important de comprendre que les principaux marchés sont vulnérables, que ce soit au Japon, en Allemagne ou aux États-Unis. Fondamentalement, la plupart des marchés sont surévalués grâce aux injections de liquidités des banques centrales. Techniquement, nous ne sommes pas loin d'un krach. Bien qu'un dernier tour de piste soit possible, tous les marchés semblent avoir atteint leur sommet, y compris aux États-Unis, et nous assisterons à des chutes majeures au cours de l'année 2018. Une fois que les marchés baissiers débuteront, la tendance séculaire durera de nombreuses années, entraînant des corrections de 75 à 95 %. Cela semble inimaginable pour la plupart des investisseurs, mais personne en 1929 ne croyait que le Dow chuterait de 90% dans les années suivantes et qu'il lui faudrait 25 ans pour se redresser.

LA PROSPÉRITÉ construite SUR LA DETTE EST DE COURTE DURÉE

Le monde de l'investissement a été bercé dans un état permanent de sécurité et d'euphorie. Difficile de nier que les banques centrales et les gouvernements ont fait preuve d'habileté à mentir. Pourquoi quelqu'un protesterait-il, alors que les riches deviennent incroyablement riches et que beaucoup d'occidentaux 'lambdas' ont un niveau de vie plus élevé que jamais. Très peu de personnes réalisent que leur prospérité repose sur la dette personnelle et que leur gouvernement emprunte plus que jamais. Ils ne comprennent pas non plus qu'ils sont responsables de cette dette qu'ils ne pourront jamais rembourser.

Ils se retrouveront seuls quand la dette implosera et qu'ils perdront leur emploi. Parce qu'à ce moment-là, l'État sera à court d'argent et il n'y aura pas de sécurité sociale ou d'allocations de chômage. Les retraités ne toucheront pas de pension, car les fonds de retraite passeront d'une situation de sous-capitalisation extrême à une situation de sous-capitalisation totale.

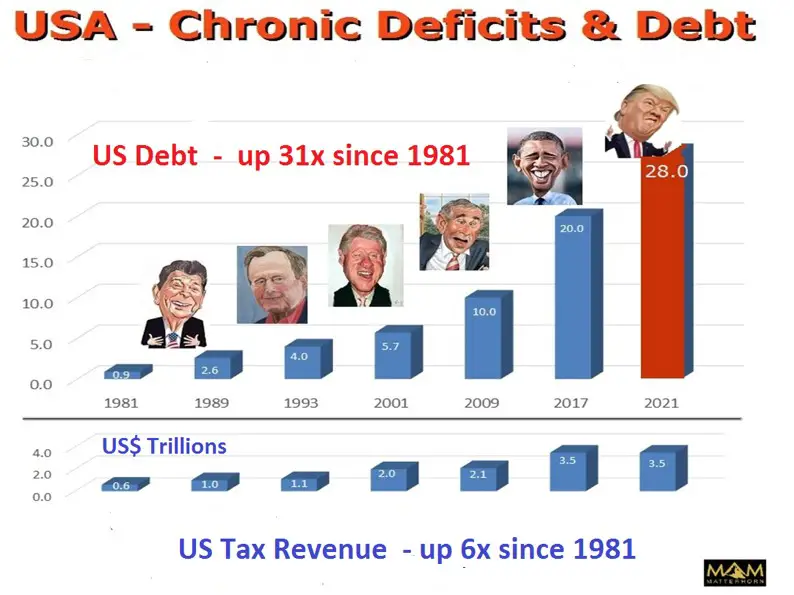

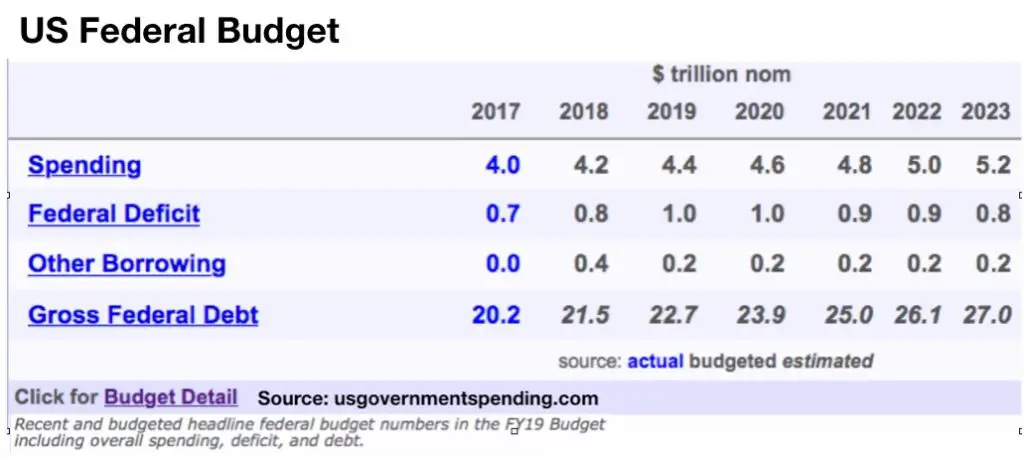

LA DETTE AMÉRICAINE DOUBLE TOUS LES 8 ANS - 40 000 milliards $ EN 2025

Quand Trump a été élu en novembre 2016, je disais que la dette américaine continuerait à doubler tous les 8 ans en moyenne, comme toujours depuis les années Reagan. Cela équivaudrait à une dette de 28 000 milliards $ d'ici 2021 et de 40 000 milliards $ d'ici 2025.

D'après les prévisions actuelles, il semble que la dette n'atteindra "que" 25 000 milliards en 2021.

Mais comme les recettes fiscales diminuent et les dépenses augmentent, je ne serais pas surpris que la dette atteigne 28 000 milliards $ en 2021. La dette américaine approcherait les 40 000 milliards $ en 2025. Cela signifierait un doublement de la dette par rapport à 2017, ce qui correspond à la tendance historique d'une augmentation de 100 % tous les 8 ans.

LES FRAIS D'INTÉRÊT DÉPASSERONT LES RECETTES FISCALES

Une dette de 40 000 milliards $ en 2025 serait déjà grave, mais la situation risque d'empirer. Avec l'explosion de la dette, la Fed perdra le contrôle des taux d'intérêt, alors que les investisseurs étrangers se débarrasseront des obligations américaines. Un taux de 10 % à ce moment-là ne serait pas irréaliste. Cela entraînerait une facture d'intérêts de 4 000 milliards $ par an (10% sur 40T). Les coûts d'intérêt seraient donc probablement plus élevés que les recettes fiscales totales.

Les États-Unis sont sur le point de connaître une explosion du déficit et de la dette d'une ampleur catastrophique. Cette prévision ne tient pas compte des problèmes majeurs dans le système financier, qui mènent à l'impression d'argent supplémentaire ainsi qu'à l'effondrement du dollar.

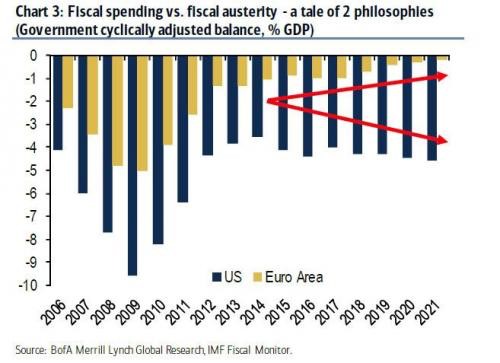

BIEN PIRE QUE L'EUROPE

Les États-Unis sont la plus grande menace pour l'économie mondiale, mais tout les yeux sont braqués vers l'UE. Effectivement, il y a des problèmes majeurs en Grèce, en Italie, en Espagne et d'autres pays, ainsi que dans le système bancaire européen. Mais le contrôle budgétaire de l'UE est beaucoup plus rigoureux qu'aux États-Unis. Le graphique ci-dessous compare l'austérité budgétaire de la zone euro à la prodigalité budgétaire américaine.

Alors que le déficit américain devrait se maintenir aux alentours de 5 % du PIB, celui de la zone euro est inférieur ou égal à 1%. Il y a un consensus sur le fait que de nombreux pays de la zone euro sont une situation désespérée. Très peu de gens voient les États-Unis comme un cas perdu. Mais sans véritable excédent budgétaire depuis 1960, l'hégémonie financière et militaire des États-Unis prendra fin brutalement, d'autant plus que les déficits devraient encore augmenter au cours des prochaines années.

Alors que les monnaies continuent leur course vers le bas, le dollar américain est susceptible d'atteindre zéro avant l'euro. Mais peu importe qui remportera cette course où tout le monde est perdant.

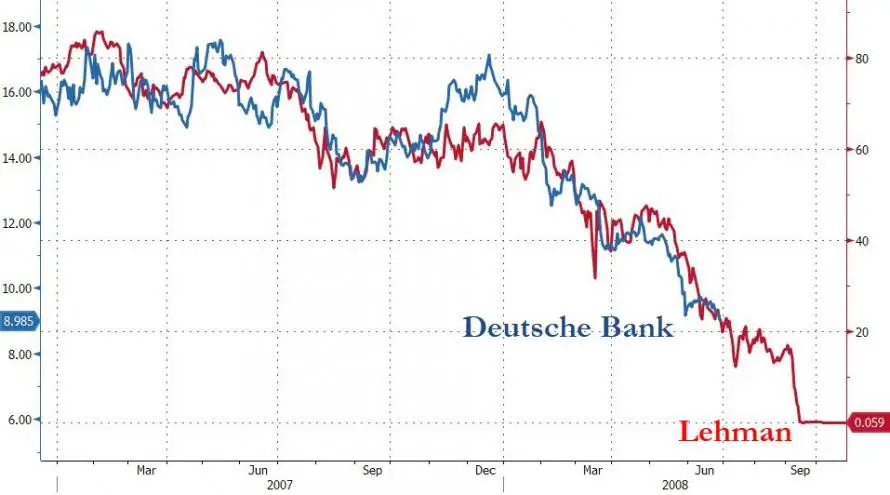

DEUTSCHE BANK - LE PROCHAIN LEHMAN

Un autre catalyseur potentiel pourrait être l'une des plus grandes banques du monde, dont le bilan et le cours des actions sont extrêmement inquiétants. Deutsche Bank (DB) a chuté de 90% depuis 2007. Le graphique ressemble beaucoup à celui de Lehman en 2008, juste avant son effondrement.

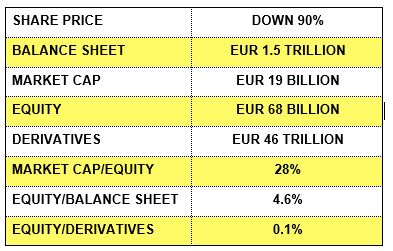

Le marché voit clairement ce qu'il se prépare. Le cours de l'action a besoin de baisser d'encore 10% pour atteindre zéro. Personne ne croit que DB vaut la valeur de l'action, étant donné que la capitalisation boursière ne représente que 28% des fonds propres. Une perte de 4,6% sur le portefeuille de prêts de DB ou une perte de 0,1% sur le portefeuille de dérivés anéantirait totalement les capitaux propres. Il est très probable que ces deux événements auront lieu au cours des prochaines années.

Les statistiques de DEUTSCHE BANK sont effrayantes :

Puisque Deutsche Bank fait pratiquement partie de l'establishment, le gouvernement allemand fera tout son possible pour sauver la banque. Mais comment sauver une banque dont le bilan représente 50% du PIB allemand et dont l'exposition aux produits dérivés est 14 fois supérieure au PIB ? Ils ne peuvent pas, mais ils vont probablement essayer. Les conséquences sont claires : Bienvenue à Weimar II et son impression monétaire illimitée.

Mais ne croyez pas que DB soit la seule banque en difficulté. JP Morgan, par exemple, a 50 000 milliards en produits dérivés, soit 2,5 fois le PIB américain. Et le système bancaire suisse pèse cinq fois plus lourd que PIB suisse, pour n'en citer que quelques-uns.

Le système bancaire à réserves fractionnaires arrive bientôt à son terme, dans le plus grand fracas. Détenir de l'or physique semble être une excellente idée !

0 Commentaire