Cetitre n’est pas de moi, enfin pas tout à fait. C’est une adaptation à mon sens plus juste de ce titre d’un article de France Info qui finalement mérite que l’on s’y arrête en raison justement de ce dont il parle.

Ce titre en dit très long sur l’incapacité à nommer nos maux, quels qu’ils soient. En l’occurrence, ici, nous ne parlons pas de problèmes “délicats” qui mettent en cause ou en ?uvre des pensées sur des communautés, des religions ou des problèmes sociaux prégnants.

Non, France Info veut juste nous parler de notre épargne, et même sur un sujet qui peut sembler somme toute relativement anodin, la pensée est interdite, “l’économiquement correct” lui aussi étouffant.

“Inflation négative, croissance molle : quelle influence sur notre épargne ?”

Ce titre que vous venez de lire est le vrai titre de cet article de France Info.

Décryptage rapide. On ne dit pas “déflation” mais “inflation négative”. Une “inflation négative” c’est une expression d’une bêtise sans limite puisqu’en économie, une inflation est forcément positive.

Lorsque c’est négatif, on utilise le mot inverse justement, et l’inverse de croissance c’est déflation… et avec ou sans réforme de l’orthographe, cela reste tout de même la réalité conceptuelle exprimée à travers les mots justes et appropriés qui permettent une pensée précise.

Puis après les termes “croissance négative” ? qui est donc une aberration en soit ?, on poursuit dans l’insensé en rajoutant la “croissance molle”… Je vous passe le fait que généralement, quand on est en déflation, il y a rarement de croissance positive… Effectivement, au mieux, elle est molle mais en réalité c’est pour rassurer que l’on parle de croissance molle. Enfin, au lieu de poser la bonne question, on énonce la mauvaise. On se fiche pas mal de “l’influence sur l’épargne” en général. C’est intéressant pour moi de gloser à l’infini dans des débats entre initiés sur ces sujets, mais la réalité c’est que la véritable bonne question qu’il faut se poser “c’est quelle influence sur MON épargne ?”, celle du voisin ne me passionnant pas vraiment.

Parler de notre épargne de façon collective permet évidemment d’atténuer la portée des choses et des événements. Vous êtes mis au même rang que tout le monde, alors ce n’est pas grave… C’est pour tout le monde pareil. Pourtant, je ne veux pas être tout le monde !

Leçon de résistance intellectuelle !

Il faut donc être conscient que plus que jamais les articles de presse, loin d’être censurés, sont en réalité “autocensurés” par les auteurs qui ne veulent pas prendre le risque de perdre leur job, ce que l’on peut comprendre lorsqu’il y a 6 millions de chômeurs et que eux, comme vous, ont aussi une famille à nourrir.

Il faut savoir aller au-delà et lire entre les lignes.

L’article commence par parler assez longuement de la peur de la “déflation” sans jamais nommer ce phénomène pour ce qu’il est.

La partie utile est atteinte lorsqu’on vous pose la question centrale :

Qu'est-ce que cela change pour l'épargne et les placements ?

Voilà ce qui est écrit :

“Cela change tout. Quand il y a inflation, on peut s'endetter pour acheter des actifs puisque les prix vont monter. C'est vrai pour l'immobilier et pour les actions et pour l'or. En cas de déflation, en théorie il faut faire le contraire. Vendre ses actifs réels, c'est-à-dire l'immobilier locatif classique, les actions, les matières premières et garder le maximum de liquidités.”

Mais cela c'est le raisonnement dans l'absolue. Dans la réalité, il faut être plus nuancé

Oui effectivement. D'autant qu'un patrimoine se gère sur le long terme en non par à coup. Imaginons une crise financière. Mieux vaut alors disposer de bien réels comme de l'immobilier plutôt que des valeurs volatiles comme les actions. Donc si on ne souhaite pas prendre de risque, la formule reste classique. Un peu d'immobilier, mais mieux vaut davantage compter sur des taux bas que sur l'inflation pour rembourser. De l'épargne dans le fond en euros des contrats d'assurance vie. Même si cela ne rapporte par exemple que du 2,5 % avec une inflation nulle c'est une belle performance. Remplir son Livret A et son LDD (Livret de développement durable) car on reste liquide et c'est encore sans impôts et sans prélèvements sociaux.”

On essaie à ce niveau tout de même de vous avertir que pour votre épargne, tout va être différent. Les conclusions et conseils sont loin d’être les bons et n’attendez pas que l’on vous dise de fuir l’assurance vie alors que c’est l’assurance vie et les fonds euros qui permettent également à l’État français de financer ses déficits et finir ses fins de mois de plus en plus difficiles.

On vous dit aussi en toutes lettres qu’en cas de crise financière, mieux vaut détenir des actifs tangibles comme de l’immobilier.

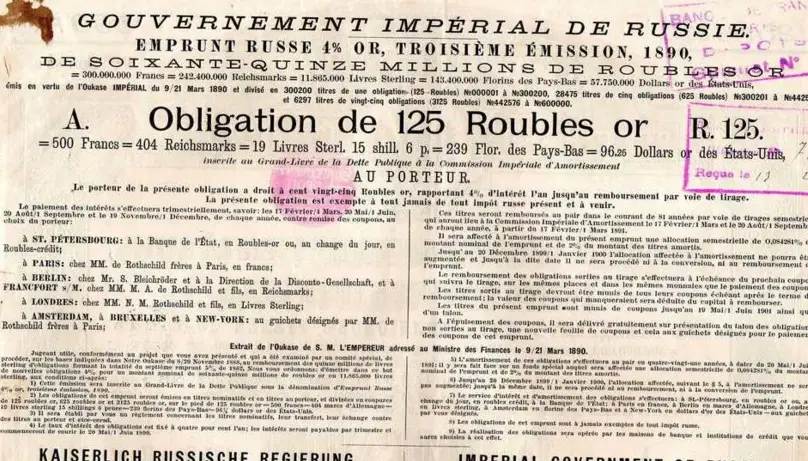

À la fin, on vous incitera néanmoins à opter pour les bonnes obligations d’État en faillite puisque vous pourrez lire en conclusion (ouf ! l'honneur est sauf et personne ne sera viré) :

“Des obligations d'État et de l'assurance vie en euros dont les rendements vont s'améliorer mécaniquement. Au Japon, même si la situation n'est pas identique mais quand on parle de désinflation, on pense forcément au Japon, la performance globale des obligations d'État (donc coupons compris) a bondi de 176 % entre 1985 et 2003. Bon mais encore une fois, nous ne sommes pas dans une situation de déflation et la BCE fera tout ce qu'elle peut pour l'éviter. La priorité c'est de relancer l'inflation et la croissance.”

Je pense que vous devez être très rassurés !! Nous ne sommes pas en déflation mais en inflation négative, et la BCE fera tout ce qu’il faut vu qu’on va relancer la croissance… (40 ans que j’entends cette ineptie.)

Encore une fois, au Japon comme ailleurs, ici comme là-bas, personne ne cherche à relancer la croissance. Tout le monde cherche à masquer l’insolvabilité générale. C’est cela qu’il faut comprendre.

Le juste titre, c’est-à-dire le bon constat et la bonne question, aurait été :

“Déflation, récession et taux négatifs : quelle influence sur VOTRE épargne ?”

Le crédit ?

Car c’est évidemment à cela que les épargnants doivent se préparer. C’est à cela que vous devez préparer, pour ceux qui en ont les moyens, vos patrimoines.

Alors faut-il avoir du crédit ? Non, pas trop. Pourquoi ? Parce que lorsque vos revenus baissent (c’est le cas en déflation, à travers soit des baisses de salaires comme en Espagne, au Portugal ou évidemment en Grèce, ou encore à travers le risque accru de chômage), vos dettes elles… restent constantes ! Et c’est très dur de rembourser des dettes constantes lorsque les revenus s’effondrent. C’est valable pour un État (cas grec), pour des entreprises et évidemment pour chacun de nous… les particuliers, les ménages.

Cela veut dire, dans une optique prudentielle s’entend, qu’il vaut mieux prendre de la marge. Ne vous endettez pas avec des “gros” crédits, mais avec des emprunts qui idéalement ne dépassent pas 15 % des revenus d’un couple. Pour les célibataires… restez sous la barre des 10 % ! Pourquoi ? Parce que si vous gagnez aujourd’hui 3 000 euros net par mois et que vous avez une mensualité de 300 euros… et que vous ne retrouvez qu’un boulot au SMIC à 1 000 euros, vous pourrez toujours faire face à votre mensualité.

Attention, dans les commissions de surendettement, la part des dossiers contenant un crédit immobilier est en augmentation constante. À bon entendeur, salut !

Les taux négatifs ?

Cela veut dire que votre épargne va produire au mieux de moins en moins de rendement… au pire, elle va s’éroder du montant des taux négatifs ! Alors faut-il opter pour de l’obligataire qui rapporte 2 % ? Ma réponse est non. Non, pas parce que 2 % c’est mauvais quand les taux sont à zéro !

Non parce que ce rendement est la conséquence d’un risque que les gens apprécient mal, voire pas du tout. Avez-vous envie de prêter vos sous à quelqu’un d’insolvable en espérant un pauvre gain de 2 % annuel ? Ma réponse est clairement non, le couple rendement/risque est ridicule. Raison pour laquelle mieux vaut investir encore une fois dans des actifs tangibles.

Lorsque l’on se trouve dans un cas de récession, de déflation et de taux négatifs, n’imaginez pas faire des miracles… C’est impossible. Impossible sauf si vous vous mettez à raisonner de manière complètement différente. Ne cherchez plus à gagner de l’argent avec vos placements, c’est fini, et ne me parlez même pas de fiscalité, c’est malgré votre agencement légitime pour les impôts le dernier sujet à aborder.

Cherchez plutôt à gagner de l’argent tout court, comment rendre votre argent réellement productif ? ce qui nécessite, je vous l’accorde, un effort évident par rapport au rendement “financier” obtenu, disons-le, sans rien foutre. Eh bien l’argent facile, pour l’épargnant, c’est terminé et pour longtemps. Il y a deux catégories de gens. L’une, majoritaire de façon écrasante, qui a une guerre de retard, que l’on peut comparer aux stratèges de la ligne Maginot et qui cherchent encore du “rendement” et de la “fiscalité”.

Et celle, très minoritaire, qui a compris que ce n’était plus la question et que pour avoir du rendement, il fallait investir dans du tangible productif, et autant vous le dire, le tangible productif cela demande du… travail.

En résumé ? actifs financiers, emmerdes virtuelles ; actifs tangibles, emmerdes bien réelles et bien tangibles.

Alors vous me direz “très bien, mais alors comment faire ?”. Eh oui, comment faire… C’est justement tout le travail que je fais pour les lecteurs de ma lettre Stratégies, qui est la déclinaison concrète des solutions que l’on peut mettre en place face aux constats économiques que nous partageons tous ici.

Plus que jamais, il faudra vous montrer créatifs, car ce n’est pas en plaçant votre argent sur un contrat d’assurance vie à 2 % que votre patrimoine pourra s'apprécier dans la durée, sans même parler des risques d’insolvabilité de l’État et donc de la perte plus ou moins importante de votre capital ! N’appliquez plus les vieilles recettes, elles signeront votre perte.

En attendant mes chers amis, préparez-vous, il est déjà trop tard !

Charles SANNAT

“Insolentiae” signifie “impertinence” en latin Pour m'écrire charles@i&#x Pour écrire à ma femme helene@ pouvez également vous abonner à ma lettre mensuelle « STRATÉGIES » qui vous permettra d’aller plus loin et dans laquelle je partage avec vous les solutions concrètes à mettre en ?uvre pour vous préparer au monde d’après. Ces solutions sont articulées autour de l'approche PEL, “patrimoine, emploi, localisation”. L’idée c’est de partager avec vous les moyens et les méthodes pour mettre en place votre résilience personnelle et familiale.

« À vouloir étouffer les révolutions pacifiques, on rend inévitables les révolutions violentes » (JFK)

«

0 Commentaire